Welcher S&P 500 ETF ist der Beste?

Diese Frage wird häufig gestellt, doch eine wirklich objektive Antwort ist schwierig. Jeder Anbieter hebt die Vorteile seiner eigenen ETFs hervor, und letztendlich hängt die richtige Wahl von deiner Strategie ab. In diesem Artikel erfährst du, welcher S&P 500 aktuell für froots der "Beste" ist und worauf wir bei der ETF-Auswahl achten.

- Die wichtigsten Faktoren für die Auswahl eines ETFs

- Weitere wichtige Faktoren für die Auswahl eines S&P 500 ETFs

- Wie entscheidet sich froots für den besten S&P 500 ETF?

- Welchen S&P 500 ETF verwenden wir aktuell?

- Ist Xtrackers S&P 500 Equal Weight Scored & Screened UCITS ETF 1C damit der beste S&P 500 ETF?

- Ist jetzt der richtige Zeitpunkt, um in den S&P 500 zu investieren?

- Wie diversifiziert froots aktuell?

Die wichtigsten Faktoren für die Auswahl eines ETFs #

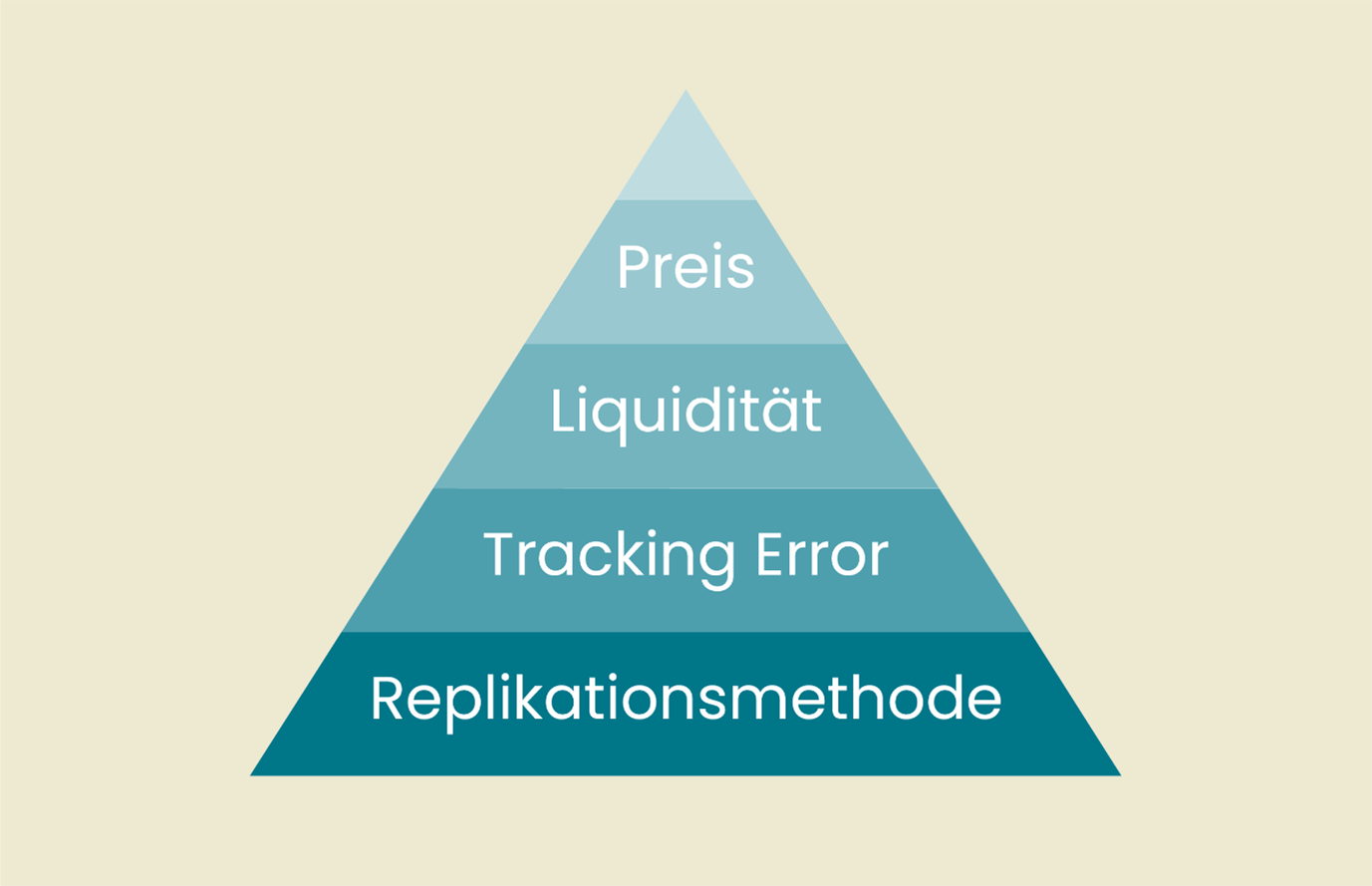

Bei der Auswahl eines ETFs müssen Anleger einige wesentliche Punkte berücksichtigen.

- Der Preis spielt eine Rolle, da Gebühren, die Rendite schmälern.

- Liquidität gewährleistet einen einfachen Handel ohne große Spreads.

- Der Tracking Error zeigt, wie genau der ETF seinem Index tatsächlich folgt.

- Die Replikationsmethode – physisch oder synthetisch – bestimmt, wie der Index abgebildet wird, wobei synthetische ETFs ein Kontrahentenrisiko bergen.

Wer diese vier Faktoren ignoriert, kann bei der ETF-Auswahl kaum eine sinnvolle Entscheidung treffen.

Weitere wichtige Faktoren für die Auswahl eines S&P 500 ETFs #

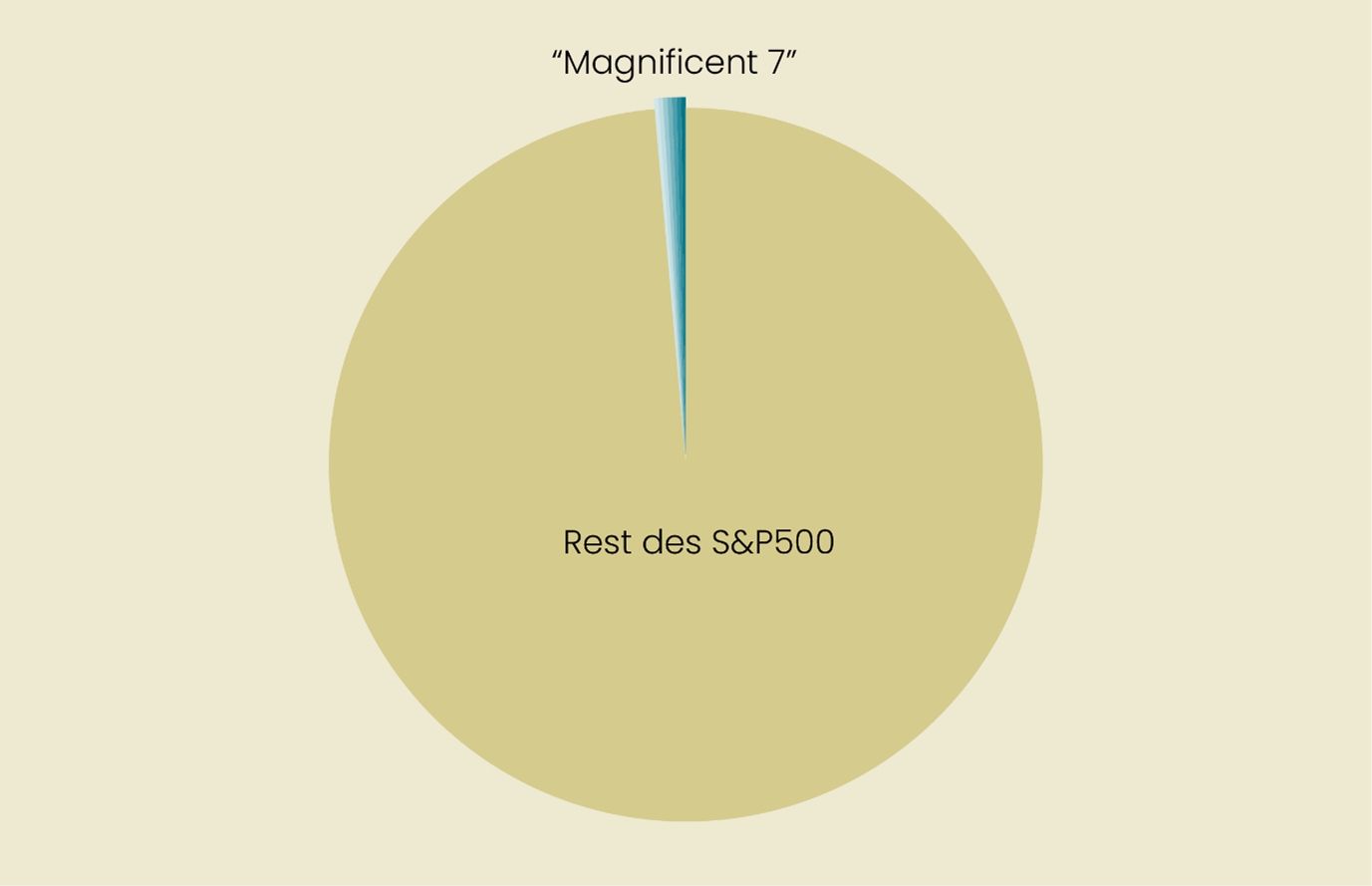

Die meisten S&P 500-ETFs sind nach Marktkapitalisierung gewichtet, was bedeutet, dass die Gewichtung jedes Unternehmens im Index von seinem Marktwert abhängt. In den letzten Jahren sind die größten Unternehmen – Apple, Microsoft, Amazon, Nvidia, Alphabet (Google), Meta und Tesla – so stark gewachsen, dass sie zusammen mittlerweile fast 40 % des gesamten Index ausmachen. Dies führt zu einem Problem: Obwohl ein S&P 500 ETF den Eindruck einer Diversifizierung über 500 Unternehmen vermittelt, wird seine Performance in Wirklichkeit von nur einer Handvoll Mega-Caps dominiert.

Wie entscheidet sich froots für den besten S&P 500 ETF? #

Neben den vier oben genannten Auswahlfaktoren, mindern wir auch das Risiko, das durch die hohe Marktkapitalisierung der Mega-Caps entsteht. Über die klassischen Kriterien hinaus konzentrieren wir uns auch auf Bewertung und echte Diversifizierung. Aus diesem Grund bevorzugen wir derzeit einen gleichgewichteten S&P 500 ETF. Anstatt fast die Hälfte deines S&P-500 Investments auf nur sieben Unternehmen zu konzentrieren, hat jedes der 500 Unternehmen das gleiche Gewicht. Für Anleger bedeutet dies ein breitere Diversifikation, ein geringeres Konzentrationsrisiko und ein Portfolio, das besser zu unserem disziplinierten, wertorientierten Ansatz passt.

Welchen S&P 500 ETF verwenden wir aktuell? #

Um den US-Markt in den Portfolios unserer Kunden abzubilden, investiert froots derzeit in den Xtrackers S&P 500 Equal Weight Scored & Screened UCITS ETF 1C (ISIN: IE0004MFRED4). Abgesehen davon, dass er gleichgewichtet ist und bei den wichtigsten Auswahlfaktoren gut abschneidet, halten wir ihn auch aufgrund seines ESG-Screenings für besonders attraktiv. Bei sonst gleichen Bedingungen (Kosten, Performance usw.) bieten ESG-Kriterien eine zusätzliche Ebene des Risikomanagements, da solche Unternehmen einem geringeren Risiko von Skandalen und negativer Publicity ausgesetzt sind. Darüber hinaus entspricht dieser ETF aktuell nicht nur der Performance seines Nicht-ESG-Äquivalents, sondern hat auch eine um 15 % niedrigere TER.

Ist Xtrackers S&P 500 Equal Weight Scored & Screened UCITS ETF 1C damit der beste S&P 500 ETF? #

Nicht unbedingt. Derzeit ist er die geeignetste Wahl für unsere global diversifizierte Strategie. Aber Märkte entwickeln sich weiter, Bewertungen verschieben sich und Produktbedingungen ändern sich. Mit der Zeit könnte dieser ETF an Attraktivität verlieren oder die Bewertungen in den USA könnten einen marktkapitalisierungsgewichteten Ansatz wieder attraktiver machen. froots Kund:innen müssen diese Entwicklungen nicht selbst beobachten, da froots jede Anlage kontinuierlich überprüft und bei besseren Gelegenheiten Anpassungen vornimmt. Was auch immer deine Anlageziele sind, wir kümmern uns darum.

Ist jetzt der richtige Zeitpunkt, um in den S&P 500 zu investieren? #

Die US-Wirtschaft macht aktuell mehr als 73 % der globalen Marktkapitalisierung aus, weshalb ein Investment in den S&P 500 fast immer relevant ist. Allerdings befindet sich der Index derzeit auf einem historischen Höchststand, wobei fast 40 % auf nur wenige Unternehmen konzentriert sind. Im Vergleich zu seiner eigenen Geschichte und anderen Regionen zeigt froots360, unser System zur Bewertung von Kapitalmärkten, dass der S&P 500 aktuell teuer erscheint. Dennoch bedeutet die Dominanz der US-Wirtschaft, dass ein vollständiger Verzicht darauf jedes Portfolio unvollständig machen würde. Der Schlüssel liegt in der Ausgewogenheit. Für echte globale Diversifizierung, ist der S&P 500 nicht ausreichend.

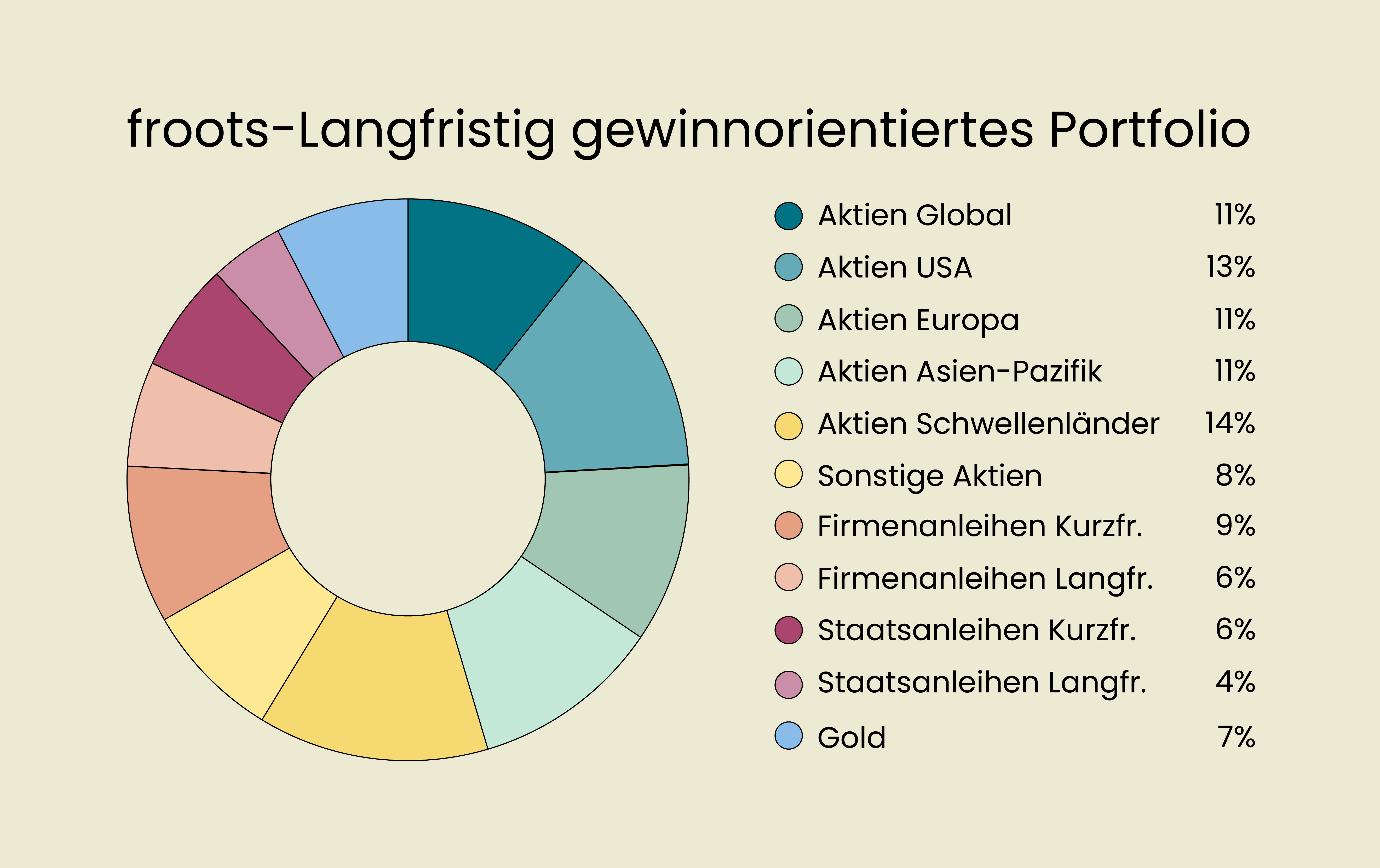

Wie diversifiziert froots aktuell? #

froots setzt auf globale Diversifikation, sowie Diversifikation über mehrere Anlageklassen (Aktien, Anleihen, Rohstoffe). Hier abgebildet siehst du, wie wir aktuell für unsere langfristig investierten Kund:innen mit gewinnorientiertem Chancen-/Risikoprofil investieren.

Wie würde froots dein Geld für dich anlegen?

Gerne schicken wir dir unsere Factsheets und weitere Informationen zu unserem Investmentansatz zu.

- Welche S&P 500 ETFs sind laut anderen Rankings die "Besten"?

- In welchen S&P 500 ETF investiert Warren Buffet?

- Ist es besser in einen MSCI World ETF statt in einen S&P 500 ETF zu investieren?

- Gib es eine diversifiziertere Investment-Lösung als den S&P 500 oder den MSCI World?

Hier haben wir noch Antworten auf weitere Fragen, die sich manche Anleger zum S&P 500 stellen, für dich zusammengefasst.

Welche S&P 500 ETFs sind laut anderen Rankings die "Besten"? #

In vielen anderen Vergleichen ranken klassische nach Marktkapitalisierung gewichtete S&P 500 ETFs unter den "Besten" wie der iShares Core S&P 500 UCITS oder der SPDR S&P 500 ETF Trust. Sie punkten mit sehr geringen Kosten, hoher Liquidität und geringem Tracking Error. Allerdings basieren viele Rankings auf historischer Performance, was kein geeigneter Indikator zur Einschätzung der zukünftigen Performance ist. Derartige Vergleiche und Rankings sollten also mit Vorsicht interpretiert werden.

In welchen S&P 500 ETF investiert Warren Buffet? #

Warren Buffet empfiehlt Anlegern mit langfristigem Anlagehorizont seit Jahren einen breiten S&P 500 ETF zu nutzen satt Stock Picking zu betreiben. In Interviews erwähnt er oft den Vanguard S&P 500 ETF (VOO) als Beispiel. Es geht für Kleinanleger dabei nicht um eine konkrete Produktempfehlung, sondern ums Prinzip: Seiner Ansicht nach sind diversifizierte, günstige Index Fonds die beste Lösung. Bei froots teilen wir diese Sichtweise und gehen einen Schritt weiter: Wir fokussieren auf attraktive Bewertungen und wahre Diversifikation, um Risiken besser zu managen.

Ist es besser in einen MSCI World ETF statt in einen S&P 500 ETF zu investieren? #

Der MSCI World ETF investiert weltweit in rund 1.500 Aktien, während der S&P 500 ETF nur US-Unternehmen abdeckt. In der Praxis überschneiden sich die beiden stark, da die USA mehr als 70 % des MSCI World ausmachen. Das bedeutet, dass jeder, der nur einen MSCI World ETF hält, immer noch stark auf die USA konzentriert ist. Ob dies „besser” ist, hängt von den Anlagezielen ab. Bei froots betrachten wir beide Indizes kritisch, da sie zu stark auf wenige Länder und Unternehmen konzentriert sind. Unsere Lösung ist eine globale Multi-Asset-Strategie mit zusätzlichem Fokus auf der Bewertung.

Gib es eine diversifiziertere Investment-Lösung als den S&P 500 oder den MSCI World? #

Anleger können eine größere Diversifizierung erreichen, wenn sie nicht nur in Large-Cap-Aktien aus entwickelten Märkten investieren, sondern auch andere Anlageklassen und Regionen einbeziehen. Das bedeutet, Anleihen, Rohstoffe, Schwellenmärkte oder Immobilien hinzuzufügen. Solche Komponenten reduzieren das Konzentrationsrisiko und machen ein Portfolio widerstandsfähiger gegenüber Krisen. Aus diesem Grund verfolgen wir bei froots eine Multi-Asset-Strategie: Wir kombinieren Aktien, Anleihen und alternative Anlagen und gewichten sie nach ihrer Bewertung statt nach ihrer Marktkapitalisierung. Dies führt zu einer breiteren Diversifizierung und potenziell zu stabileren langfristigen Renditen. Im Rahmen unseres Investment-Service sorgen wir dafür, dass dein Portfolio immer passend zum Markt und deinen Ziele diversifiziert ist.

Ähnliche Beiträge

Wichtige rechtliche Hinweise:

Bei diesem Beitrag handelt es sich um eine Marketingmitteilung. Die hier genannten Informationen sind daher nicht als Anlageempfehlung und/oder Anlageberatung zu verstehen und können eine Anlageberatung nicht ersetzen. Die hier enthaltenen Daten, Analysen und Schlussfolgerungen sind genereller Natur und ausschließlich als unverbindliche Informationen zu betrachten. Sie sind nicht auf die individuellen Bedürfnisse, Kenntnisse und Risikobereitschaft des Anlegers zugeschnitten und werden ausschließlich an die Öffentlichkeit abgegeben. Wir weisen zudem darauf hin, dass die aufgeführten und/oder für die Analysen und Prognosen verwendeten Vergangenheitswerte keinen zuverlässigen Indikator für künftige Ergebnisse darstellen. Kapitalanlagen bergen Risiken wie Kapitalverlust-, Kurs-, Währungs-, Liquiditäts-, und Bonitätsrisiken. Weitere Risikohinweise finden Sie hier: https://www.froots.io/risikohinweise/