Portfoliomanagement Update 2025/12

Wer spart in der Zeit, der hat in der Not.

Ein altes Sprichwort, das auch auf Investments umgelegt werden kann. Wir lesen täglich von Allzeithochs, Wachstums-erzählungen und techno-logischen Durchbrüchen.

Nehmen wir etwa die aktuelle Debatte um Künstliche Intelligenz: Während die breite Masse einen unaufhaltsamen Boom sieht, spricht ein prominenter Investor wie Michael Burry gleichzeitig von einer Blase im Sektor. Diese widersprüchlichen Erzählungen dominieren den Markt – doch sie sind für die langfristige Rendite irrelevant.

Unser Ansatz setzt an einem anderen Punkt an: Wir beginnen nicht bei der Geschichte, sondern bei der messbaren Realität. Unsere Kernstrategie basiert darauf, den heutigen Preis ins Verhältnis zu dem zu setzen, was das Wertpapier real erwirtschaftet.

In diesem Update möchten wir dich darüber informieren, warum wir in unseren Portfolios das Aktiengewicht (noch einmal) ein Stück weit reduzieren.

Bewertungen stehen konsequent im Mittelpunkt

Wir stellen Bewertungen in den Mittelpunkt, weil dort die größten Chancen entstehen. Viele Anleger:innen meiden Unsicherheit und zahlen bereitwillig einen hohen Aufschlag für vermeintlich "sichere" oder gerade beliebte Anlagen. Sie zahlen sozusagen einen Bequemlichkeitszuschlag für Titel, über die gerade jeder spricht.

Genau dadurch werden andere Sektoren oder Unternehmen unterbewertet – meist jene, die vorübergehende oder zyklische Schwierigkeiten durchleben. Der Markt fokussiert emotional auf das aktuelle Problem und übersieht dabei die langfristige Ertragskraft. Diese unpopulären, aber substanziell gesunden Anlagen können attraktives Einstiegspotenzial bieten.

Das bietet uns 3 Vorteile:

- Mean Reversion (Rückkehr zum Mittelwert): Alles auf der Welt ist zyklisch. Extreme sind zeitlich begrenzt. Bewertungen kehren langfristig zu realistischeren Niveaus zurück. Das gilt für überschwängliche Euphorie genauso wie für Panik. Zu hohe Erwartungen können nicht ewig erfüllt werden und Unternehmen oder Sektoren mit vorübergehenden Schwierigkeiten setzen oft Maßnahmen, die später einen Turnaround auslösen.

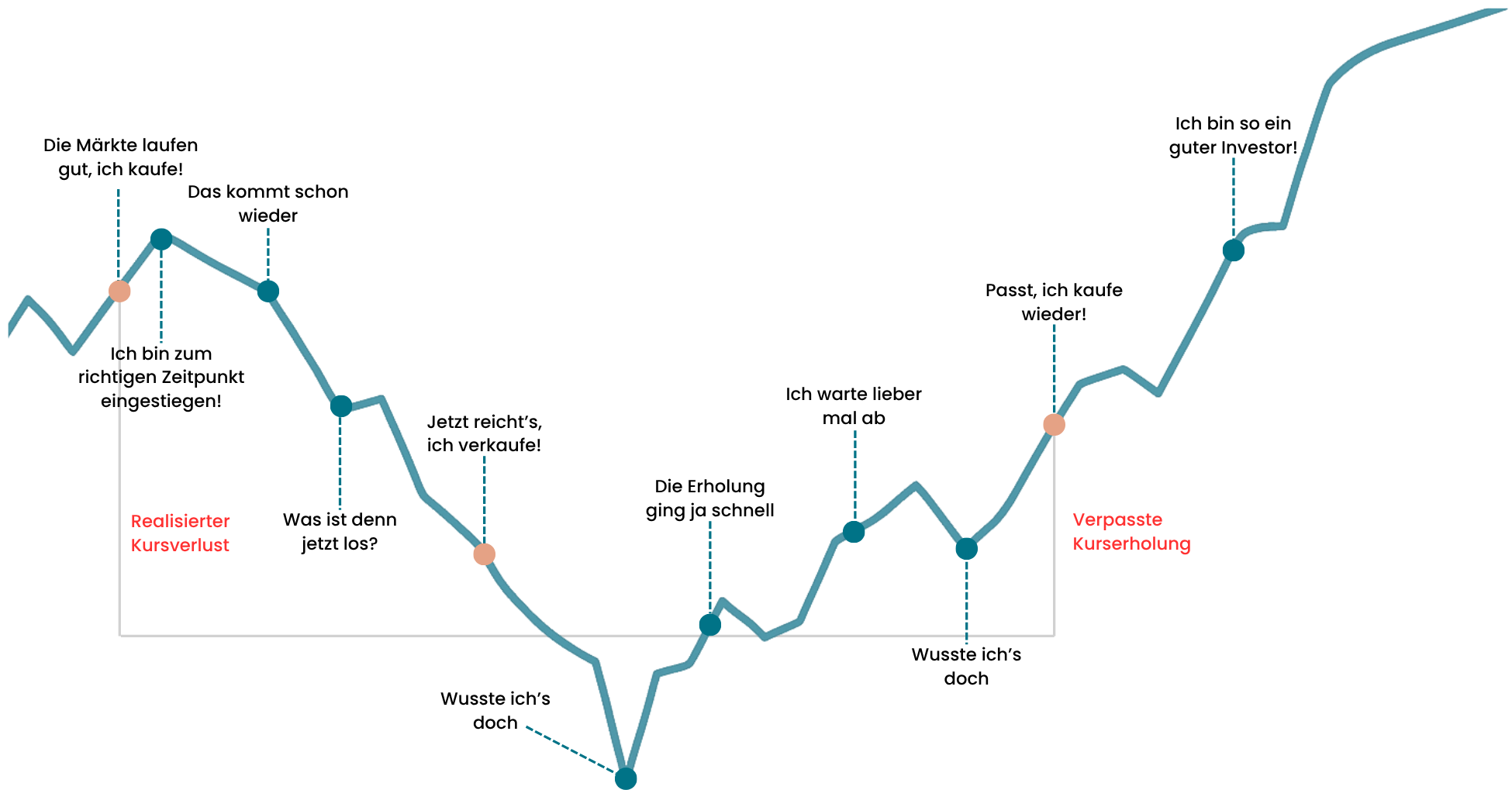

- Verhaltensfehler der Marktteilnehmer:innen: Der Markt ist nicht effizient – wir sind kein Homo Oeconomicus. Emotionale Fehler sind die größte Schwäche von Marktteilnehmer:innen und gleichzeitig die größte Chance für disziplinierte Investor:innen. Wer kann schon ausschließen, dass er sich so wie in der nachstehenden Grafik verhält? Um uns bei froots vor denselben emotionalen Fallen zu schützen, bauen wir auf Disziplin und einen klaren Prozess.

- Kurzfristigkeit der Branche (Agency Risk): Hohe Bewertungen halten nicht ewig. Je länger Erwartungen steigen, desto höher wird die Wahrscheinlichkeit einer Korrektur. Gleichzeitig sind die Karriere- und Anreizstrukturen in der gesamten Finanzbranche – bei Manager:innen, Berater:innen und Kund:innen – auf Kurzfristigkeit ausgelegt. Ein bewertungsgetriebener Ansatz zwingt uns dazu, mit dem zu arbeiten, was heute sichtbar ist: Gewinne und der Preis, den wir dafür zahlen. Das schützt zwar nicht vor Schwankungen, verhindert aber, dass Meinungen über morgen die Entscheidungen von heute verzerren.

Eine langfristige Sichtweise ordnet vermeintliches Chaos

Kurzfristige Bewegungen werden von Emotionen und den gerade dominanten Narrativen bestimmt. Der Markt kann durch Begeisterung, Skepsis und Angst lange emotional übertreiben. Diese Bewegungen sind der "Noise", dem wir uns bewusst entziehen.

Bewertungen erklären langfristige Renditen deutlich besser als jede kurzfristige Bewegung. Wir wiederholen es, weil es das Fundament unserer Arbeit ist: Je teurer Märkte heute sind, desto geringer ist die zukünftige Rendite. Das ist keine Meinung, sondern eine messbare Korrelation, die sich über lange Anlagehorizonte immer durchsetzt. Wir wollen die kurzfristige Realität nicht ignorieren, aber wir treffen Entscheidungen ausschließlich auf Basis dieser langfristigen Logik.

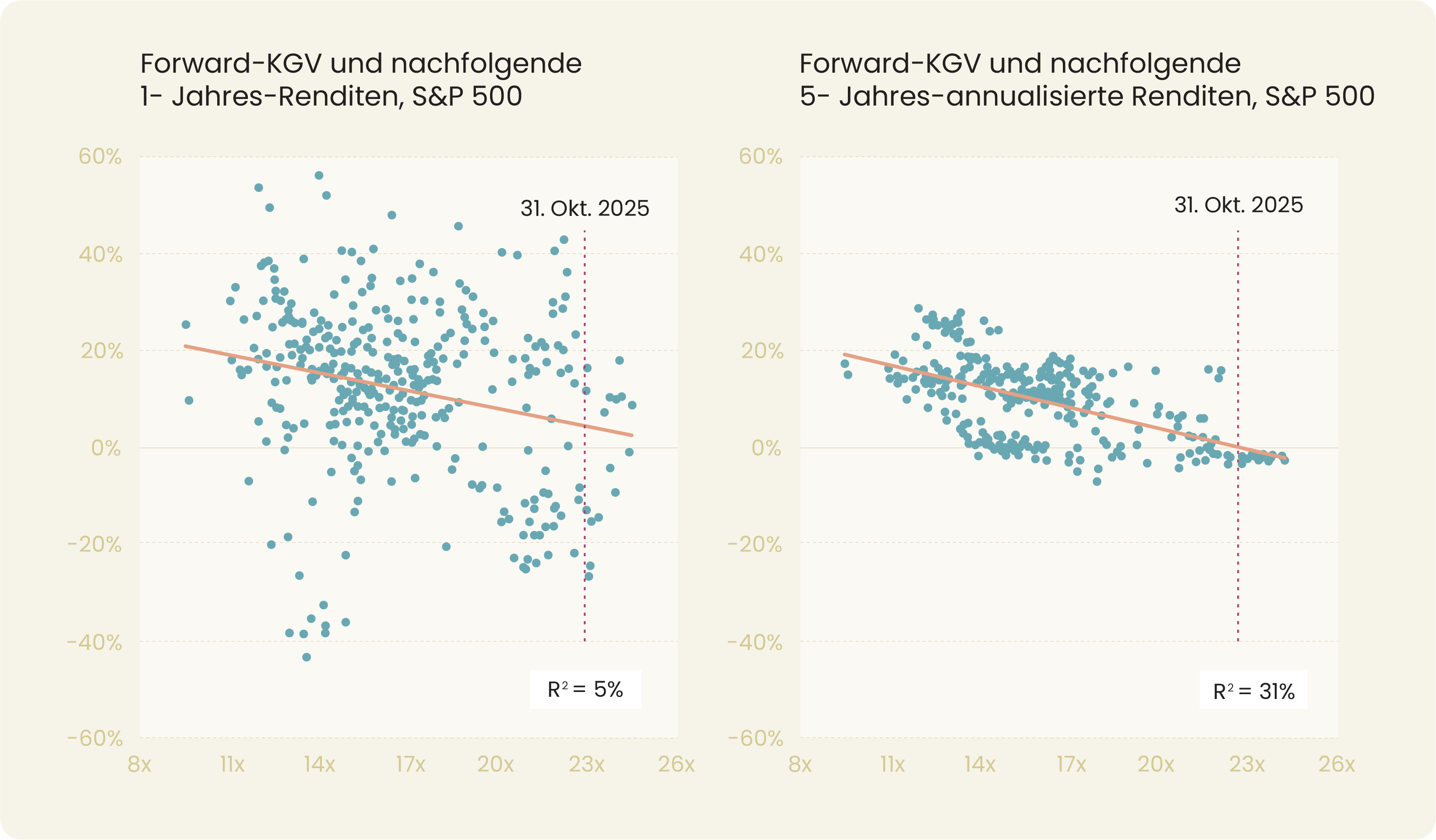

Die Punkte der nachstehenden Graphiken sind historische Einstiegszeitpunkte. Jeder Punkt steht für einen Moment in der Vergangenheit, an dem man den S&P 500, den Aktienindex, der die größten 500 US Unternehmen summiert, hätte kaufen können – kombiniert mit der Rendite, die man danach erzielt hat. Auf der X-Achse steht die Bewertung (Forward-KGV) beim Einstieg, auf der Y-Achse die Rendite über den folgenden Zeitraum.

Grafik Links (1-Jahres-Renditen): Hier erkennt man kaum ein Muster. Die Punkte liegen wirr verstreut. Das zeigt: Kurzfristige Renditen haben historisch fast nichts mit der Bewertung zu tun. Ob man teuer oder günstig einsteigt, kann nach einem Jahr zu völlig unterschiedlichen Ergebnissen führen. Nachrichten, Stimmung und Zufälle dominieren.

Grafik Rechts (5-Jahres-Renditen): Über fünf Jahre entsteht schon ein klares Bild. Die Punkte ordnen sich entlang einer fallenden Linie: Je höher die Bewertung beim Einstieg, desto geringer waren im Schnitt die langfristigen Renditen. Bewertung spielt also über längere Zeiträume eine große Rolle – man bekommt weniger Rendite, wenn man zu viel für zukünftige Gewinne bezahlt.

Die rote, strichlierte Linie zeigt die aktuelle Bewertung (Oktober 2025)

Die aktuelle Bewertung liegt am rechten, historisch teuren Rand. Verglichen mit der Vergangenheit bedeutet das: Die erwartbaren Renditen für die kommenden Jahre sind tendenziell niedriger, als wenn man zu günstigeren Bewertungen investiert.

Wie in den letzten Jahren beobachtet werden konnte, driften die Bewertungsrelationen zwischen Preis und fundamentaler Ertragskraft weiter auseinander. Die Spanne zwischen dem, was Unternehmen verdienen, und dem Aufschlag, den man für diese Gewinne bezahlt, ist erneut gewachsen. Gleichzeitig bieten Anleihen eine sinnvolle Möglichkeit, Kapital kurzfristig und risikobewusst zu parken, ohne auf einen gewissen Ertrag verzichten zu müssen. Wir sehen diese Positionen nicht als strategische Wette, sondern als instrumentelle, kurzfristig orientierte Bausteine, die Stabilität, Liquidität und einen moderaten Ertrag verbinden.

Das Verhältnis von Aktien zu Anleihen bleibt getrübt

Wir handeln, weil sich das Chance-Risiko-Verhältnis weiter verändert hat: Je höher die eingepreisten Erwartungen an einzelne Segmente sind, desto größer wird die Wahrscheinlichkeit, dass sie früher oder später enttäuscht werden.

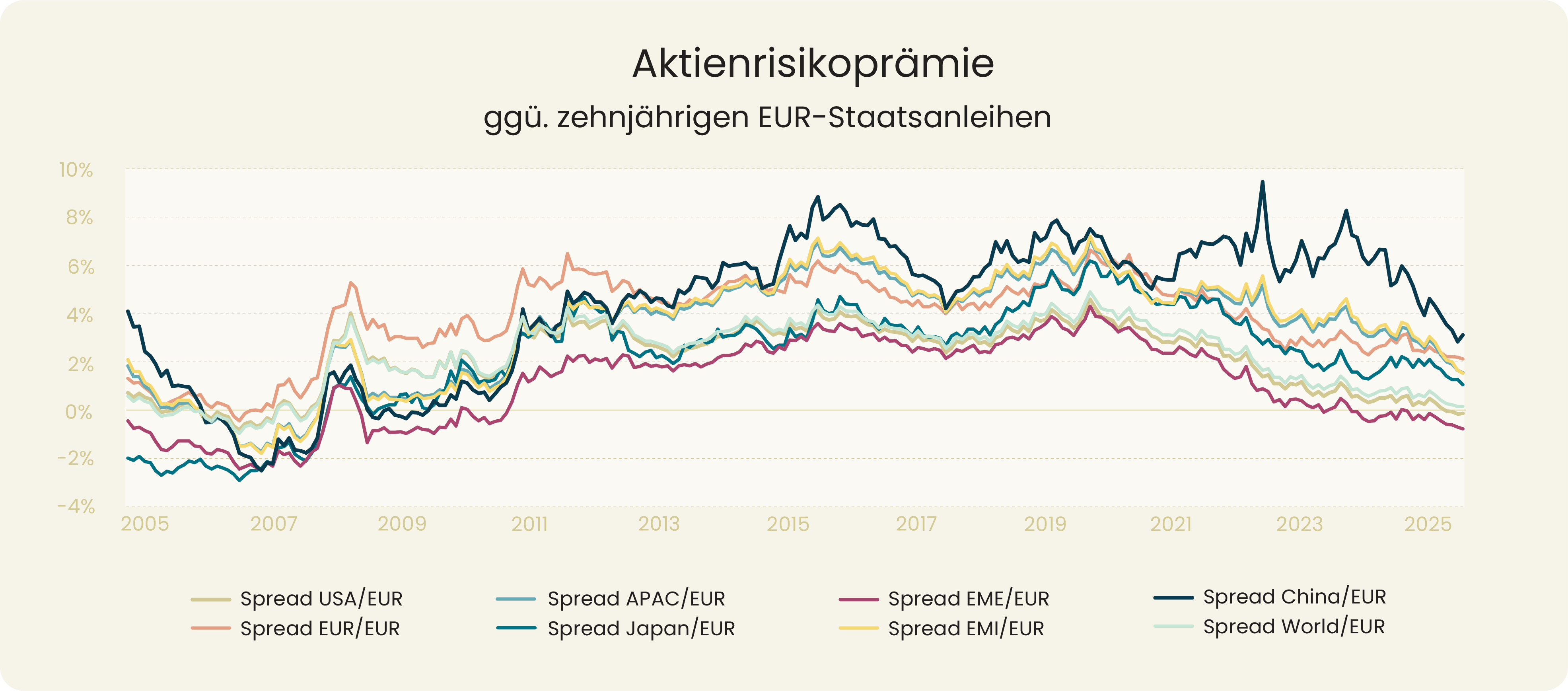

Die folgende Grafik vergleicht die erwartete Rendite von Aktien mit den Renditen zehnjähriger EUR-Staatsanleihen. Die Differenz daraus nennt man Aktienrisikoprämie.

Ein positiver Spread bedeutet, dass Aktien gegenüber Staatsanleihen eine zusätzliche Rendite für das höhere Risiko bieten - so wie das eigentlich auch zu erwarten ist.

Ein negativer Spread bedeutet, dass die erwartete Aktienrendite unterhalb der Anleiherendite liegt - das zusätzliche Risiko von Aktien wäre dann unter Umständen nicht angemessen vergütet.

Im Chart zeigt jede farbige Linie, wie sich dieser Bewertungsabstand seit 2004 für die jeweilige Region entwickelt hat: USA, Europa, Japan, Asien-Pazifik, Emerging Markets und China. Dabei erkennt man, dass dieser Spread über die letzten Jahre immer kleiner wurde, was das „Mehrrisiko“ von Aktien immer weniger gerechtfertigt.

Kurzfristig können Bewertungen lange “teuer bleiben” oder “billig bleiben” – so wie in den USA seit Jahren. Aber langfristig ist diese Bewertung entscheidend, wie in der ersten Grafik dargestellt wurde.

Portfolioanpassungen & Vorgehensweise

Die beschriebenen Beobachtungen und Entwicklungen haben im Rahmen unseres kontinuierlichen Investmentprozesses zu folgenden Portfolio-anpassungen geführt. Diese wurden im Vorfeld von unserem Investment-Komitee eingehend analysiert und geprüft, sowie einer strengen Kosten-Nutzen-Bewertung unterzogen.

Viele unserer Kund:innen nutzen unterschiedliche Services von froots, um ihre Lebenssituationen und Veranlagungsmotive optimal abzubilden. Nachstehend gibt es daher einen ganzheitlichen Überblick.

Kurzfristige Veranlagungen (Liquidity+): Keine Veränderungen

Diese Portfolioanpassungen betreffen nicht unser Service „Liquidity+“, das Geldmarktportfolio, das für kurzfristige Veranlagungsstrategien bereits zu 100% in kurzfristige Anleihen investiert.

Mittel- und langfristige Veranlagungen (Investment-Service): Reduktion des Aktienanteils

Die Aktienquote wird über all unsere mittel- und langfristigen Portfolios um wenige Prozentpunkte reduziert, um dieser (weiter) veränderten Marktsituation risikoadjustiert gerecht zu werden.

Die Liquidität, die wir durch die Umschichtung in stabile Anleihen gewinnen, schafft uns gezielt eine strategische Reserve – unseren Spielraum für zwei Situationen, in denen wir die Aktienquote wieder erhöhen würden:

- Szenario 1 (Gesündere Bewertungen): Die Gewinne der Unternehmen ziehen wieder an, während die Aktienpreise stagnieren. Dadurch werden die Bewertungen nachhaltiger, ohne dass es zu einem Kursrutsch kommen muss.

- Szenario 2 (Preis-Korrektur): Die Preise geben nach und die erwartete Rendite pro Risikoeinheit verschiebt sich klar auf unsere Seite. Wir können die Reserve dann nutzen, um zu tieferen Preisen einzusteigen.

Langfristiges 100%-Aktienportfolio (Global Equities): Minimale Adjustierung

Auch im reinen Aktienportfolio haben wir aktiv Maßnahmen gesetzt und die Gewichtung von Emerging Markets und USA reduziert, um den Beobachtungen und Bewertungsanalysen gerecht zu werden. Dieses Portfolio ist für langfristige, gewinnorientierte Anleger:innen gedacht, die bereit sind, auch höhere zwischenzeitliche Schwankungen auszuhalten. Nähere Informationen zu Global Equities.

Welche Auswirkungen haben diese Anpassungen für dich?

Für die betroffenen Portfolios wird – abhängig von deinem Risikoprofil und Anlagehorizont – eine angepasste Allokation festgelegt. Notwendige Veränderungen werden durch Umschichtungen (Verkäufe und anschließende Käufe) vorgenommen, um das Portfolio an das Zielportfolio anzupassen. Auch zukünftige Einzahlungen werden – wie gewohnt – verwendet, um deine Allokation kontinuierlich zu optimieren. Alle Anpassungen werden stets durch eine systematische Kosten-/Nutzen-Analyse überprüft, um sicherzustellen, dass sie sinnvoll und effizient sind.

Warum gehen wir nicht komplett aus dem Risiko?

Die Märkte lassen sich nicht kurzfristig vorhersagen. Sie folgen keinem sauberen Muster über Monate oder Jahre; keine Bewertungsgrenze wirkt wie ein einfacher automatischer Schalter. Historisch können hohe Bewertungen sehr lange hoch bleiben. Wer hier abrupt alles verkauft, handelt nicht risikoarm, sondern setzt sich einem anderen Risiko aus: dem Risiko, die entscheidenden Rückkehrpunkte zu verpassen.

Diese Gefahr belegt der nachstehende Chart eindrücklich: Wer versucht, die besten Markttage zu erwischen (Market Timing), riskiert diese zu verpassen und seine Rendite über Jahrzehnte hinweg komplett zu vernichten.

Abschließende Anmerkungen

Wir können nicht bestimmen, wohin der Markt morgen läuft. Aber wir können bestimmen, mit welcher Risikoposition wir durch dieses Umfeld gehen. Genau das tun wir.

Darum reduzieren wir:

- Behutsam statt abrupt.

- Bewertungsgetrieben statt narrativ-getrieben.

Wir bleiben (wie gewohnt – aber diesmal sehr vorsichtig) optimistisch.

Liebe Grüße

David Mayer-Heinisch

CEO Asset Manangement by froots GmbH

Ähnliche Beiträge

Wichtige rechtliche Hinweise:

Bei diesem Beitrag handelt es sich um eine Marketingmitteilung. Die hier genannten Informationen sind daher nicht als Anlageempfehlung und/oder Anlageberatung zu verstehen und können eine Anlageberatung nicht ersetzen. Die hier enthaltenen Daten, Analysen und Schlussfolgerungen sind genereller Natur und ausschließlich als unverbindliche Informationen zu betrachten. Sie sind nicht auf die individuellen Bedürfnisse, Kenntnisse und Risikobereitschaft des Anlegers zugeschnitten und werden ausschließlich an die Öffentlichkeit abgegeben. Wir weisen zudem darauf hin, dass die aufgeführten und/oder für die Analysen und Prognosen verwendeten Vergangenheitswerte keinen zuverlässigen Indikator für künftige Ergebnisse darstellen. Kapitalanlagen bergen Risiken wie Kapitalverlust-, Kurs-, Währungs-, Liquiditäts-, und Bonitätsrisiken. Weitere Risikohinweise finden Sie hier: https://www.froots.io/risikohinweise/