ESG-Investing: Die Zukunft nachhaltiger Investitionen

- Was ist ESG Investing?

- Klassifikation von ESG-Funds

- Nachhaltigkeit als Erfolgsfaktor

- Kritische Punkte was ESG Investing betrifft

- Was bedeutet ESG Investieren für froots

- Andere Arten von nachhaltigem Investieren

- Bedeutung von ESG-Fonds in der Unternehmenslandschaft

- Die Zukunft von ESG-Investing: Ausblick und Herausforderungen

- Fazit

In den letzten Jahren hat das Interesse an nachhaltigen Investitionen deutlich zugenommen - immer mehr Anleger möchten ihr Geld investieren und dabei auch etwas Gutes tun. Aber die Frage stellt sich: Wie performen ESG-Fonds im Vergleich zu herkömmlichen Fonds?

Was ist ESG Investing? #

ESG steht für Environmental, Social und Governance (Umwelt, Soziales und Unternehmensführung) und beim ESG-Investing berücksichtigen Anleger:innen bei ihren Investmententscheidungen, wie ein Unternehmen in diesen drei Bereichen abschneidet.

Zu den Umweltaspekten gehören Dinge wie z.B. der Klimawandel oder der Grad der Umweltverschmutzung durch ein Unternehmen.

Die sozialen Aspekte beinhalten Themen wie Arbeitnehmerrechte oder soziales Engagement. Und die Unternehmensführung umfasst Dinge wie Transparenz oder die moralischen Verhaltensweisen innerhalb des Unternehmens.

Die ESG-Bewertung ergänzt die herkömmliche Finanzanalyse, indem sie die ESG-Risiken sowie Chancen eines Unternehmens ermittelt, d.h. das Geld, das es zu verlieren droht, wenn es nicht auf ESG-Risiken reagiert, und auch das Geld, das es zu gewinnen könnte, wenn es ESG-Chancen wahrnimmt.

Es ist jedoch wichtig zu erwähnen, dass finanzielle Erträge dennoch das primäre Ziel von ESG-Investments sind.

Klassifikation von ESG-Funds #

Um mehr Transparenz bei nachhaltigen Investments zu schaffen und Greenwashing zu vermeiden, gibt es eine EU-Verordnung über die Offenlegung von Informationen über Nachhaltigkeit bei Finanzen. Hierbei werden verschiedene ESG-Funds in Artikel eingestuft:

Artikel 6 - Fonds ohne Nachhaltigkeitsbezug | Bezieht sich auf Fonds, die im Anlageprozess keine Nachhaltigkeit berücksichtigen und Aktien enthalten könnten, die von ESG-Fonds nicht berücksichtigt werden (z. B. Tabakunternehmen). Wenn Nachhaltigkeitsrisiken nicht einbezogen werden, muss der Vermögensverwalter erklären, warum. |

Artikel 7 – Fonds, mit Transparenz bezüglich den Nachhaltigkeitsrisiken | Seit Dezember 2022 gibt es nun auch einen Artikel 7, dieser legt fest, dass Vermögensverwalter die negativen Auswirkungen auf Umwelt/Gesellschaft preisgeben müssen. |

Artikel 8 - Fonds, die ökologische/soziale Aspekte fördern | Bezieht sich auf Fonds, die sich durch ökologische/soziale Faktoren auszeichnen, sowie über ihre gute Unternehmensführung (Governance). Die offengelegten Informationen müssen erklären, wie diese Anforderungen erfüllt werden. ESG-Investitionen sind jedoch nicht der Schwerpunkt dieser Fonds. |

Artikel 9 - Fonds, die nachhaltige Investitionen als Hauptziel haben | Im Vergleich zu dem Artikel 8 Fonds, sollten die Artikel 9 Fonds durch nachhaltige Investitionen einen positiven Einfluss auf die Gesellschaft/Umwelt haben und ein nicht finanzielles Ziel in den Mittelpunkt ihres Portfolios stellen. |

Nachhaltigkeit als Erfolgsfaktor #

Eine Studie von Morningstar zeigt, dass ESG-Fonds im Durchschnitt bessere Renditen erzielen als traditionelle Fonds. Im Zeitraum von 2015 bis 2020 haben 58% der ESG-Fonds eine bessere Performance als ihre Vergleichsindizes erreicht.

Das bedeutet, dass Anleger:innen ihr Geld nicht nur in Unternehmen investieren, die sie ethisch vertreten, sondern damit auch noch eine höhere Rendite erzielen können.

Dieselbe Studie von Morningstar zeigt auch, dass Firmen, die sich für Nachhaltigkeit engagieren, langfristig erfolgreicher sind. Unternehmen, die in ESG-Fonds enthalten sind, haben eine höhere Wahrscheinlichkeit auch in Zukunft erfolgreich zu sein.

Was darauf zurückzuführen ist, dass diese Unternehmen auf lange Sicht weniger Risiken eingehen und besser auf Veränderungen im Markt und in der Gesellschaft reagieren können. Auch Morgan Stanley’s “Sustainable Signals 2022” Studie betont das Wachstum des nachhaltigen Investierens, indem sie ermittelten, dass 85% der institutionellen Investoren bereits nachhaltig investieren oder planen dies zu tun.

Kritische Punkte was ESG Investing betrifft #

Obwohl ESG-Investing an Beliebtheit gewonnen hat und oft als positiver Schritt in Richtung einer nachhaltigeren Wirtschaft angesehen wird, gibt es auch einige Kritikpunkte, die hervorzuheben sind:

- Unklare Standards und Mangel an Einheitlichkeit: Es gibt keine universellen Standards für ESG-Bewertungen, und unterschiedliche Ratingagenturen können das gleiche Unternehmen sehr unterschiedlich bewerten. Dies führt zu Verwirrung und macht es für Investoren schwieriger, fundierte Entscheidungen zu treffen.

- Mangelnde Transparenz: Einige Kritiker bemängeln, dass ESG-Bewertungen oft nicht transparent sind, was die zugrunde liegenden Daten und Methoden betrifft. Dies kann es für Anleger schwierig machen, genau zu verstehen, wie eine ESG-Bewertung zustande gekommen ist.

- Mögliche Vernachlässigung anderer Faktoren: Die Konzentration auf ESG-Kriterien könnte dazu führen, dass Investoren andere wichtige finanzielle Indikatoren und Risiken übersehen, die ebenfalls entscheidend für die langfristige Performance einer Investition sein könnten.

- Soziale und politische Bias: ESG-Kriterien können subjektiv sein und von kulturellen, politischen oder persönlichen Überzeugungen beeinflusst werden. Dies kann dazu führen, dass ESG-Investing in einigen Fällen die Ansichten einer bestimmten Gruppe oder Ideologie widerspiegelt, anstatt eine objektive Bewertung von Nachhaltigkeit und Risiko zu bieten.

- Fehlende Definition und Abgrenzung: Der Begriff "ESG" ist recht weit gefasst, und es gibt keine klare Abgrenzung dessen, was als "gut" oder "schlecht" in Bezug auf ESG betrachtet wird. Diese Unklarheit kann es schwierig machen, konkrete und sinnvolle Investitionsentscheidungen zu treffen.

Zusammenfassend lässt sich sagen, dass ESG-Investing ein komplexes Gebiet ist, das sowohl Vorteile als auch Herausforderungen mit sich bringt. Die Kritikpunkte richten sich oft auf die praktische Umsetzung und die Notwendigkeit einer klareren Standardisierung und Transparenz in der Branche.

Was bedeutet ESG Investieren für froots #

Bei froots berücksichtigen wir Nachhaltigkeit bei allen unseren Geschäftsentscheidungen, wenn es risikotechnisch für unsere Kund:innen sinnvoll ist. Das heißt bei gleicher Bewertung und Rendite, wählen wir die nachhaltigere Alternative. Alles über nachhaltiges Investieren bei froots erfährst du hier.

Obwohl wir mit unseren derzeitigen Bemühungen, so nachhaltig wie möglich zu sein, ambitioniert sind, heißt das nicht, dass wir uns nicht stetig bemühen mehr zu tun.

Wir sind derzeit dabei als erstes österreichisches Fintech Startup, Teil der UN Global Compact Initiative zu werden, die Ziele der “Sustainable goals” der Vereinten Nationen unterstützt.

Andere Arten von nachhaltigem Investieren #

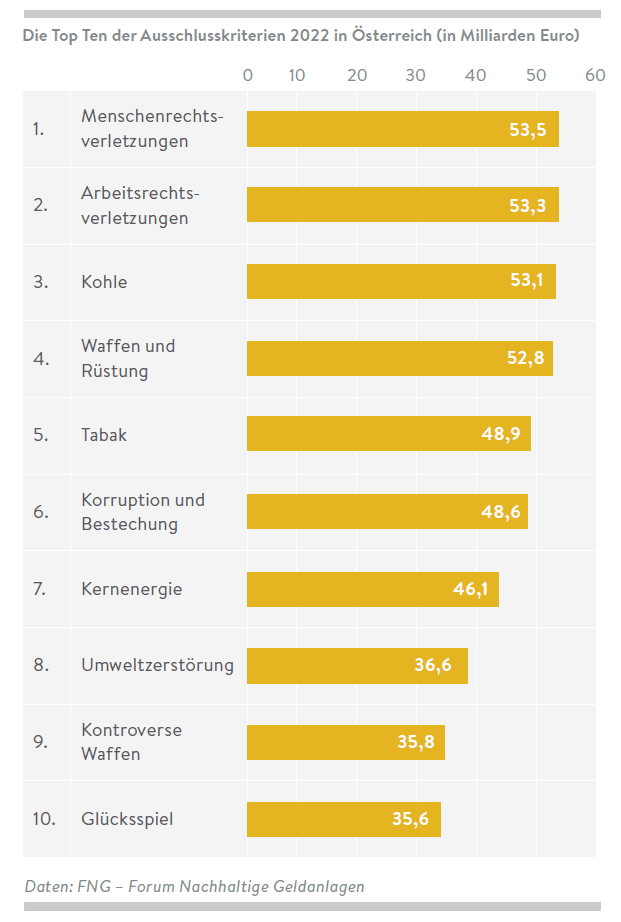

Neben ESG-Funds gibt es auch noch andere Möglichkeiten dein Geld nachhaltig anzulegen. Die bekanntesten sind SRI (Socially Responsible Investing) und Impact Investing. SRI geht einen Schritt weiter als ESG, indem es Investitionen auf der Grundlage von rein ethischen Faktoren ausschließt oder integriert. Zu den heute üblichen SRI-Ausschlüssen gehören zum Beispiel fossile Brennstoff Hersteller, Produzenten von Schusswaffen oder auch Unternehmen, die mit Alkohol oder Tabak in Verbindung stehen.

Impact Investing ist eine Investitionsstrategie, basierend darauf in Unternehmen zu investieren, die neben der finanziellen Rendite auch einen messbar positiven Impact auf Gesellschaft oder Umwelt haben. Diese Fonds berichten nicht nur über ihre finanziellen Erträge, sondern quantifizieren auch ihren positiven sozialen und/oder ökologischen Impact - beispielsweise die Anzahl gebauter Schulen oder neu geschaffener Jobs.

Bedeutung von ESG-Fonds in der Unternehmenslandschaft #

Banken und Finanzinstitutionen

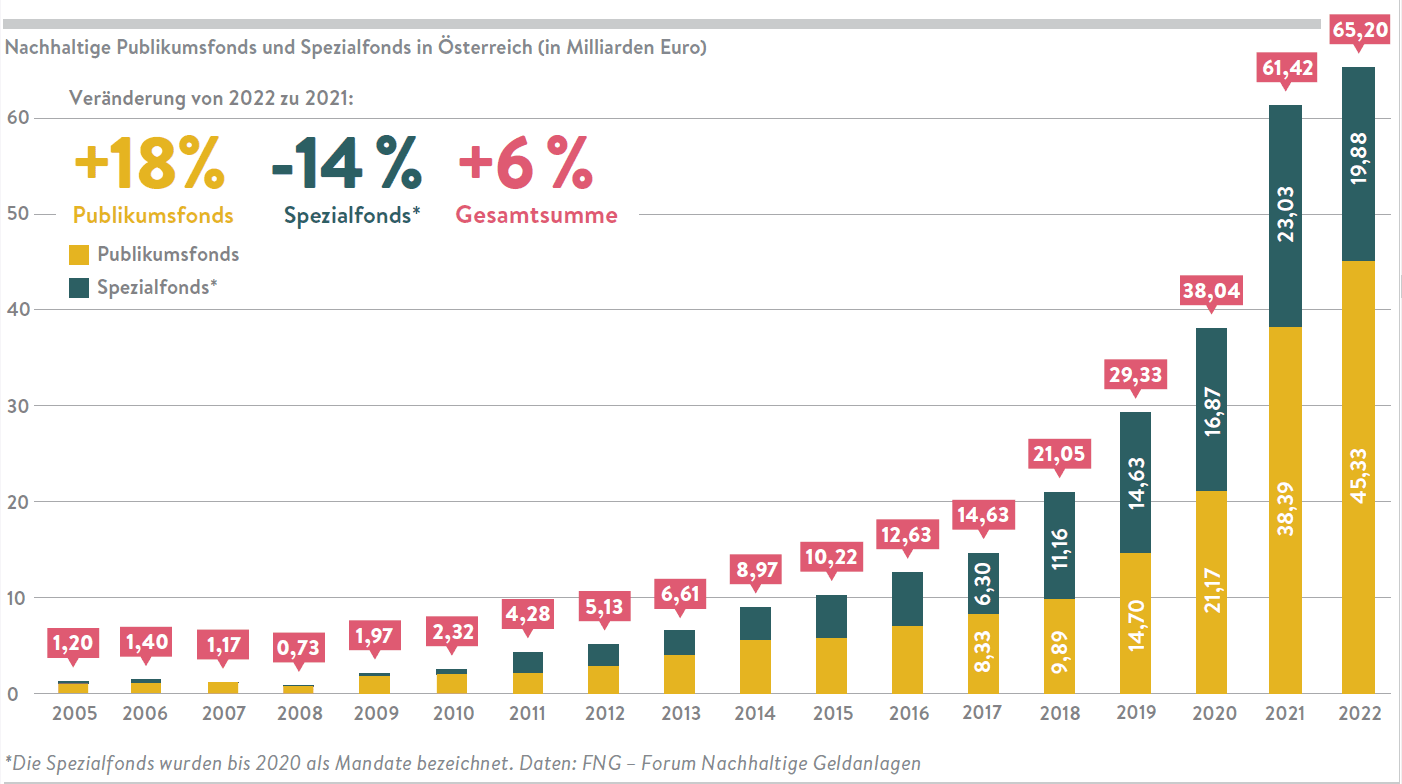

Große Banken und Finanzinstitutionen haben die Bedeutung von ESG-Investitionen erkannt. Laut der Boston Consulting Group Studie von 2022 hat sich das verwaltete Vermögen in ESG-Fonds weltweit in den letzten fünf Jahren verdreifacht. Große Banken wie JPMorgan und Goldman Sachs haben ihre ESG-Produkte erweitert und stellen Informationen und Ressourcen bereit, die Kunden bei nachhaltigen Investitionsentscheidungen unterstützen.

Nach Angaben des ‘U.S. Forum for Sustainable and Responsible Investment’ ist das Kapital für nachhaltige, verantwortungsbewusste und impact-orientierte Investitionen zwischen 2018 und 2020, in nur 2 Jahren, um mehr als 42 % gestiegen, von 12 Billionen auf 17 Billionen US-Dollar.

Unternehmen

Unternehmen jeder Größe erkennen zunehmend die Vorteile von ESG-Investitionen. PwC’s Global Corporate Directors Survey 2022 zeigte, dass 79% der Unternehmensvorstände ESG-Faktoren als wesentlich für den langfristigen Erfolg ihres Unternehmens betrachten. Unternehmen wie Unilever und Siemens haben spezifische Ziele zur Verbesserung ihrer ESG-Leistung festgelegt und berichten regelmäßig über ihre Fortschritte.

Die Zukunft von ESG-Investing: Ausblick und Herausforderungen #

Regulierung

Die Regulierung von ESG-Fonds ist entscheidend, um Standards festzulegen und das Vertrauen der Anleger zu gewährleisten. Die EU-Taxonomie-Verordnung, die im Juli 2021 in Kraft getreten ist, stellt klare Richtlinien zur Verfügung, um das, was als nachhaltige Investition gilt, besser zu definieren.

Technologie und Datenanalyse

Mit fortschreitender Technologie wird der Zugang zu detaillierten und verlässlichen ESG-Daten einfacher. Gartner's 2021 Research betont die wachsende Rolle von Künstlicher Intelligenz und maschinellem Lernen bei der Analyse von ESG-Risiken und -Chancen.

Fazit #

Nachhaltige Fonds sind nicht nur gut für die Umwelt und die Gesellschaft, sondern können auch rentabler als “normale” Investments sein. ESG-Fonds haben in den letzten Jahren im Durchschnitt eine bessere Performance als traditionelle Fonds gezeigt und Unternehmen, die sich für Nachhaltigkeit engagieren, sind langfristig erfolgreicher.

Die steigende Bedeutung von ESG-Fonds zeigt, dass Nachhaltigkeit ein wichtiger Trend in der Finanzwelt ist und dass immer mehr Anleger ihr Geld in nachhaltige Unternehmen investieren wollen.

Somit können Investor:innen ihr Geld nicht nur gewinnbringend investieren, sondern gleichzeitig auch einen positiven Beitrag zur Gesellschaft und Umwelt leisten.

Ähnliche Beiträge

Wichtige rechtliche Hinweise:

Bei diesem Beitrag handelt es sich um eine Marketingmitteilung. Die hier genannten Informationen sind daher nicht als Anlageempfehlung und/oder Anlageberatung zu verstehen und können eine Anlageberatung nicht ersetzen. Die hier enthaltenen Daten, Analysen und Schlussfolgerungen sind genereller Natur und ausschließlich als unverbindliche Informationen zu betrachten. Sie sind nicht auf die individuellen Bedürfnisse, Kenntnisse und Risikobereitschaft des Anlegers zugeschnitten und werden ausschließlich an die Öffentlichkeit abgegeben. Wir weisen zudem darauf hin, dass die aufgeführten und/oder für die Analysen und Prognosen verwendeten Vergangenheitswerte keinen zuverlässigen Indikator für künftige Ergebnisse darstellen. Kapitalanlagen bergen Risiken wie Kapitalverlust-, Kurs-, Währungs-, Liquiditäts-, und Bonitätsrisiken. Weitere Risikohinweise finden Sie hier: https://www.froots.io/risikohinweise/