Wie froots dein Geld investiert

- Worauf musst du achten, wenn du investieren willst?

- Wie trifft froots seine Investitionsentscheidungen?

- Was kostet froots?

- Fazit

Bei froots erstellen wir deine Portfolios und verwalten sie aktiv. Wie wir deine Anlagen auf dich und dein Leben abstimmen, wie wir zu unseren Investitionsentscheidungen kommen und was dich dieser einzigartige Service kostet, erfährst du in diesem Blogbeitrag.

Worauf musst du achten, wenn du investieren willst? #

Die erste Frage, die du dir stellen solltest, wenn du eine Investition planst, betrifft deine Ziele. Je weiter dein Ziel in der Zukunft liegt, desto mehr Volatilität kannst du möglicherweise in Kauf nehmen.

Ebenso wichtig ist die Überlegung, wie sich Marktschwankungen auf dein Wohlbefinden auswirken. Wenn dich dein Portfolio den Schlaf kostet, solltest du dein Risikoprofil überdenken.

Emotionales Handeln ist einer der häufigsten und größten Fehler beim Investieren, selbst bei erfahrenen Anleger:innen.

Bei froots beginnen wir unseren 15-minütigen Onboarding-Prozess mit einer Reihe von Fragen, um dein Risikoprofil und deinen Zeithorizont zu bestimmen. Diese Informationen sind entscheidend, um das passende Startportfolio für dich zu erstellen.

Im Laufe der Zeit, wenn du dich deinem Ziel näherst (z.B. der Pensionierung oder der Ausbildung deiner Kinder), reduziert froots das Risiko schrittweise, indem riskantere Anlagen wie Aktien durch sicherere Anlagen wie Gold und festverzinsliche Wertpapiere ersetzt werden.

Auf diese Weise maximieren wir die Wachstumschancen der Finanzmärkte so lange wie möglich und minimieren die Volatilität, bevor sie zu einem Risiko wird.

Wie trifft froots seine Investitionsentscheidungen? #

Bei froots steht die Unabhängigkeit im Mittelpunkt. Deshalb haben wir im Gegensatz zu traditionellen Banken die Möglichkeit, mit jedem Anlageprodukt der Welt zu arbeiten – wie wir Interessenkonflikte bei der Vermögensverwaltung vermeiden, erklären wir hier.

Mit anderen Worten: Wir nutzen nur Produkte, die auch in deinem besten Interesse sind. Dafür suchen wir ohne Interessenkonflikte nach den besten Anlageprodukten.

Da es Hunderttausende verschiedener Anlageprodukte gibt, hat froots einen systematischen quantitativen Ansatz entwickelt. Was diese vier Schritte sind und wie sie dein persönliches Portfolio definieren, erfährst du im Folgenden.

1. Definition des Anlageuniversums #

Vor einer Investition ist es wichtig zu verstehen, wie sich verschiedene Anlageklassen verhalten und wie sie miteinander korrelieren.

Das historische Verhalten und die Korrelation der verschiedenen Anlageklassen geben Aufschluss darüber, welche am sinnvollsten sind und welche Kombinationen über den Lebenszyklus eines Anlageziels hinweg die besten Ergebnisse liefern.

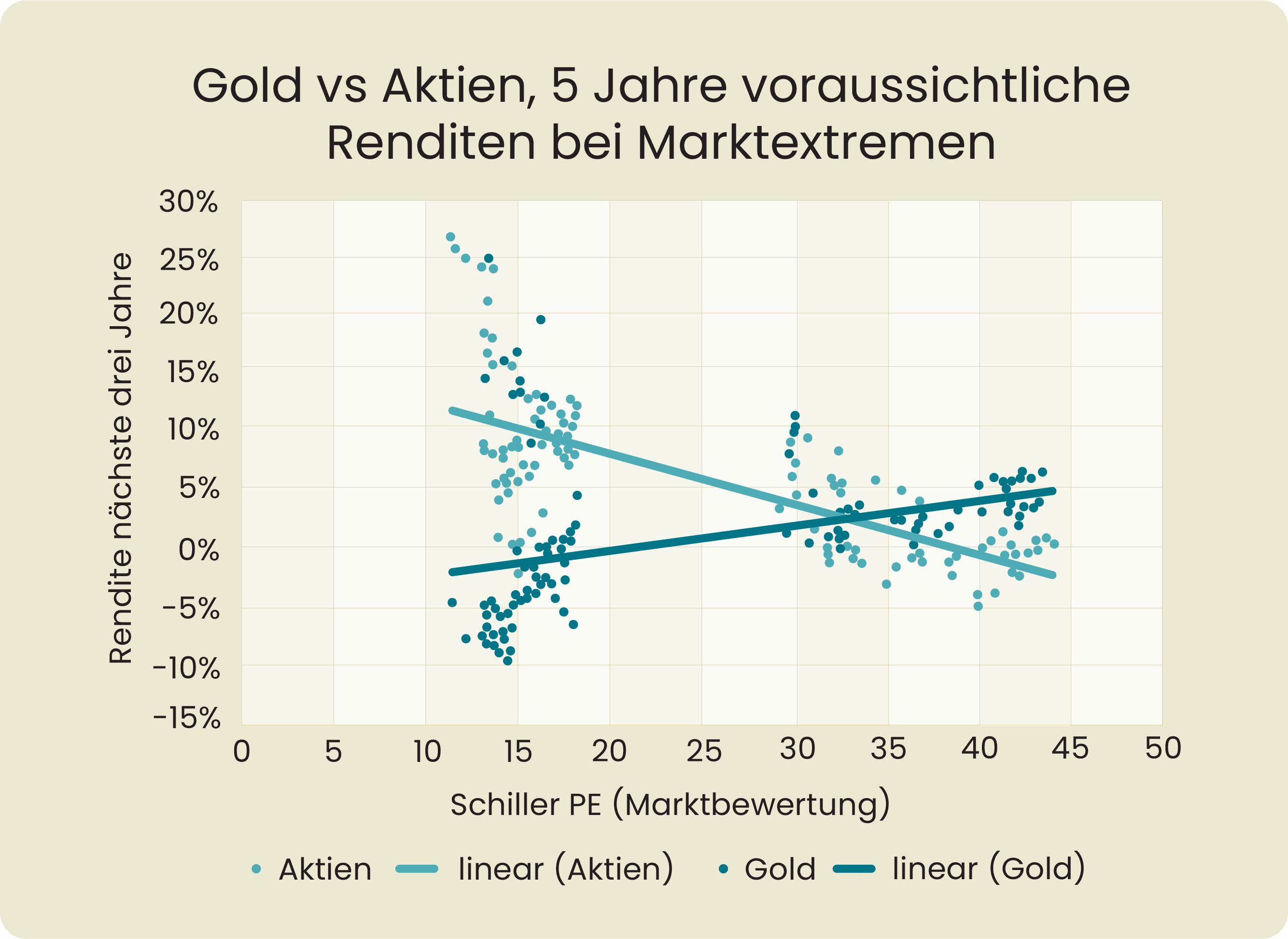

Ein gutes Beispiel für unkorrelierte Anlageklassen sind Gold und Aktien. Wenn Aktien steigen, neigt Gold dazu, “hinterherzuhinken”, und umgekehrt.

Deshalb eignet sich Gold besonders gut für den Vermögensaufbau gegen Ende eines Anlagezyklus: Fallen die Aktienkurse kurz vor dem Zieldatum, gleicht Gold diese Verluste in der Regel aus.

Die folgende Grafik zeigt, dass die Korrelation zwischen Gold und Aktien in der Vergangenheit meist negativ war:

2. Bewertung von Anlageklassen #

Bei der Bewertung sind zwei wichtige Aspekte zu berücksichtigen:

- Bewertung als Renditetreiber: Je günstiger ein Vermögenswert gekauft wird, desto höher ist die erwartete zukünftige Rendite. Die Bewertung hat sich als der zuverlässigste Indikator für zukünftige Erträge erwiesen.

- Emotionale Verzerrungen: Die Bewertung einzelner Vermögenswerte und ganzer Anlageklassen wird stark von emotionalen Vorurteilen beeinflusst. Dadurch können Preise erheblich von ihrem tatsächlichen Wert abweichen.

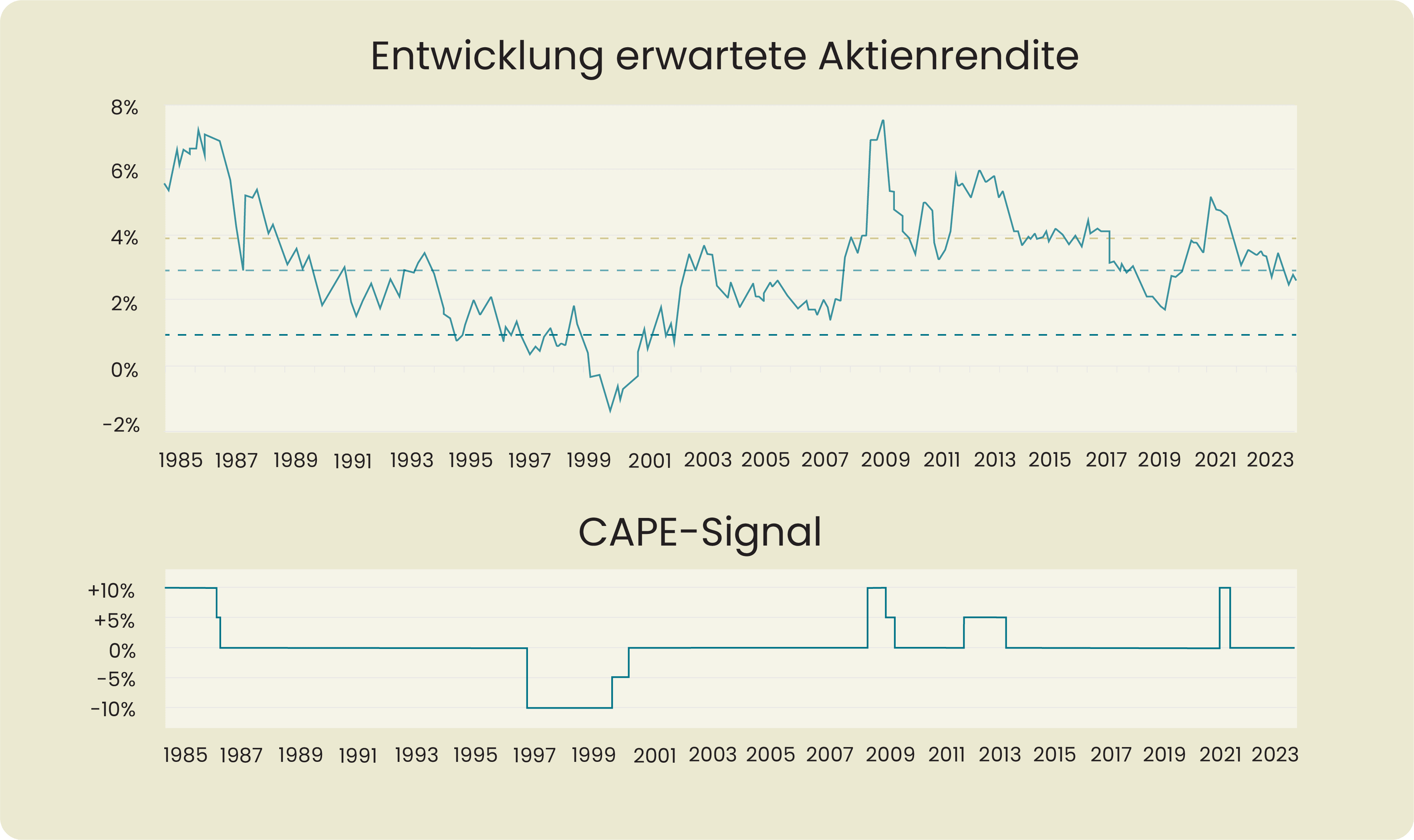

froots nutzt diese bewährten Prinzipien durch einen antizyklischen, datengetriebenen Ansatz. Wenn Anlageklassen teuer werden, reduzieren wir ihre Gewichtung, um das Risiko zu minimieren. Wenn die gleichen Anlageklassen billig werden, erhöhen wir ihre Gewichtung, um von den erwarteten höheren Renditen zu profitieren.

Um dies zu demonstrieren, wollen wir zeigen, wie froots in der Vergangenheit auf Marktentwicklungen reagiert hätte. Die folgende Grafik zeigt, wie unser datengetriebenes Signal während der Dotcom-Blase reagiert hätte. Als die Aktienmärkte vor der Dotcom-Blase zu teuer wurden, hätten wir das Portfoliorisiko vorübergehend reduziert, bis sich die Situation im Jahr 2000 normalisiert hätte.

Nach dem Ausbruch der globalen Finanzkrise im Jahr 2008 wurden die Aktienmärkte als außerordentlich attraktiv eingestuft, was zu einer Erhöhung unserer Gewichtung geführt hätte, bis sich die erwarteten Renditen normalisiert hätten.

Durch unser rein datenbasiertes System sind wir jederzeit in der Lage, rational und frei von Emotionen zu handeln.

3. Bewertung innerhalb von Anlageklassen #

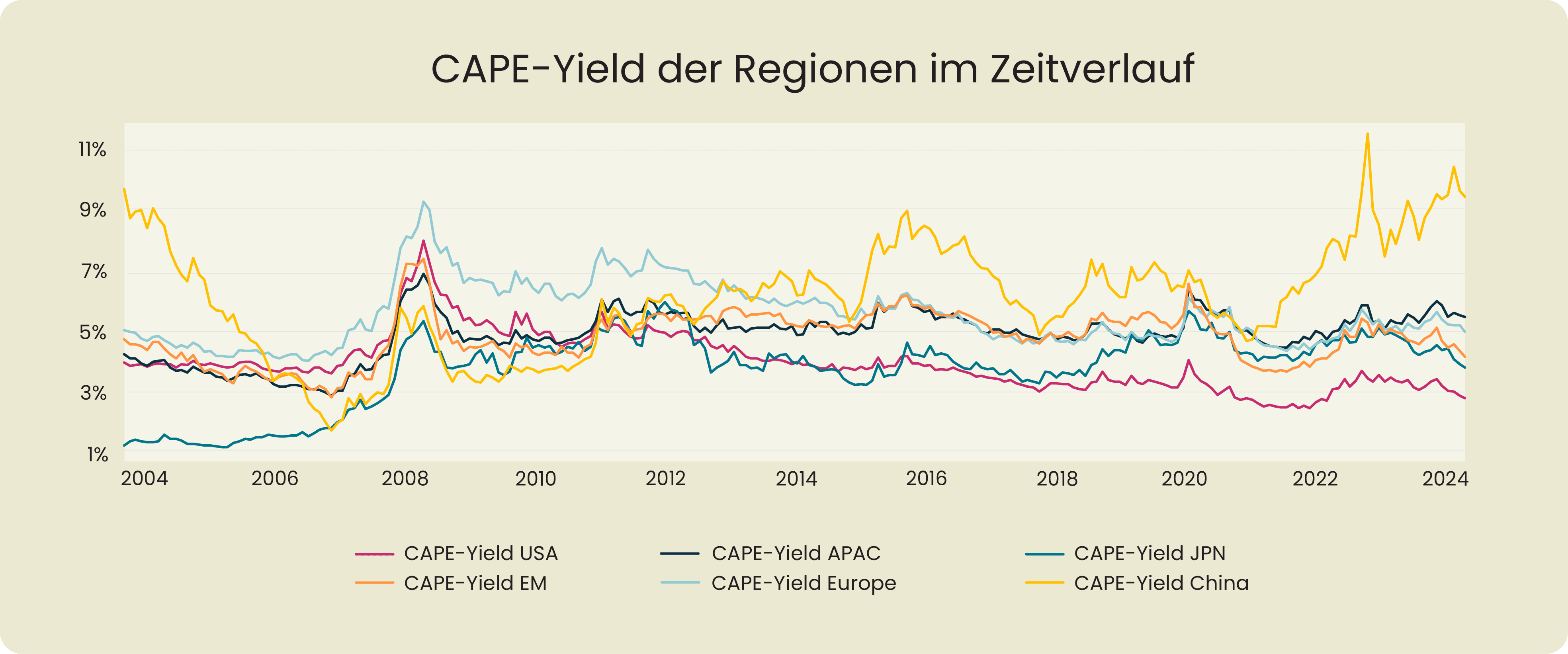

Sobald die Anteile der verschiedenen Anlageklassen über den Anlagezyklus hinweg festgelegt sind, wird die relative Attraktivität der Regionen innerhalb des Aktienanteils untersucht.

Auch auf dieser Ebene ist die Bewertung entscheidend für die Prognose zukünftiger Renditen. Attraktivere Regionen werden daher gegenüber teureren Regionen übergewichtet. Derzeit sind US-Aktien am teuersten, während Schwellenländer am attraktivsten sind.

Ein spannendes Beispiel hierfür ist China – siehe Grafik. In den letzten 20 Jahren hat sich China von der attraktivsten Region im Jahr 2004 zur teuersten Region im Jahr 2007 entwickelt und ist nun wieder die Region mit den attraktivsten Preisen:

4. Unabhängige Produktauswahl #

Wenn Vermögensverwalter an einen Produktanbieter gebunden sind oder selbst Produkte vertreiben, kann dies problematisch sein. Wie bereits erwähnt, wählt froots im Gegensatz zu vielen anderen Vermögensverwaltern alle Anlageprodukte unabhängig aus.

Dies ermöglicht es uns, uns vollständig auf deine Ziele zu konzentrieren und Interessenkonflikte zu vermeiden. Darüber hinaus erweitert sich unser Produktuniversum erheblich, da wir die Freiheit haben, mit Anbietern weltweit zusammenzuarbeiten.

Unser Auswahlprozess berücksichtigt fünf wichtige Faktoren:

- Kosten: Wir streben niedrige Kosten an und wählen daher ETFs (Exchange Traded Funds) mit niedrigen Gesamtkostenquoten (TER) aus.

- Liquidität: Wir bevorzugen liquide ETFs, da diese in der Regel niedrigere Transaktionskosten haben. Größere ETFs von bekannten Anbietern sind in der Regel liquider.

- Diversifikation: Zur Reduzierung des systematischen Risikos bevorzugen wir gut diversifizierte ETFs.

- Tracking Error: ETFs sollen Indizes möglichst genau abbilden. Der Tracking Error, also die Abweichung eines ETFs von seinem Referenzindex, sollte minimal sein. Wir bevorzugen ETFs mit einem geringen Tracking Error.

- Risiko bei physischen Nachbildungen: Die Anbieter investieren direkt in die Wertpapiere, die der Index enthält. Es gibt jedoch oft die Möglichkeit der synthetischen Replikation, bei der nicht direkt in Wertpapiere investiert wird, sondern diese durch ein Börsengeschäft (Swap) nachgebildet werden. Da die synthetische Replikation immer mit einem zusätzlichen Kontrahentenrisiko verbunden ist, ziehen wir physisch replizierende ETFs vor.

Was kostet froots? #

Ein letztes Element, das froots von seinen Mitbewerbern unterscheidet, ist die Preisgestaltung. Da ein zu hoher Preis alle oben genannten Schritte zur Verbesserung unseres Produkts zunichte machen würde, erhebt froots eine einzige attraktive Gebühr auf das verwaltete Vermögen. Diese Gebühr beträgt nie mehr als 1% und sinkt mit der Zeit und dem Wachstum des Vermögens (mehr zu Kosten & Sicherheit). Mit dieser einmaligen Gebühr decken wir alle Kosten wie Depotgebühren, Transaktionsgebühren, Kontoeröffnungs- und -schließungsgebühren und andere versteckte Gebühren ab, die dich daran hindern könnten, die angestrebte Rendite zu erzielen.

Fazit #

Fassen wir zusammen. Investieren ist ein hoch kompetitives Feld. Nur mit viel Zeit, Wissen, Geduld und harter Arbeit ist es möglich, ein solides Portfolio aufzubauen und zu erhalten. Bei froots haben wir es uns zur Aufgabe gemacht, jedem den Zugang zu einer professionellen Vermögensverwaltung zu ermöglichen, auch wenn man gerade erst mit dem Vermögensaufbau beginnt.

Ähnliche Beiträge

Wichtige rechtliche Hinweise:

Bei diesem Beitrag handelt es sich um eine Marketingmitteilung. Die hier genannten Informationen sind daher nicht als Anlageempfehlung und/oder Anlageberatung zu verstehen und können eine Anlageberatung nicht ersetzen. Die hier enthaltenen Daten, Analysen und Schlussfolgerungen sind genereller Natur und ausschließlich als unverbindliche Informationen zu betrachten. Sie sind nicht auf die individuellen Bedürfnisse, Kenntnisse und Risikobereitschaft des Anlegers zugeschnitten und werden ausschließlich an die Öffentlichkeit abgegeben. Wir weisen zudem darauf hin, dass die aufgeführten und/oder für die Analysen und Prognosen verwendeten Vergangenheitswerte keinen zuverlässigen Indikator für künftige Ergebnisse darstellen. Kapitalanlagen bergen Risiken wie Kapitalverlust-, Kurs-, Währungs-, Liquiditäts-, und Bonitätsrisiken. Weitere Risikohinweise finden Sie hier: https://www.froots.io/risikohinweise/