Das Risiko, zu viel für zukünftige Erwartungen zu zahlen

Wir blicken auf ein für uns und unsere Kund:innen hervorragendes erstes Quartal 2024 zurück. Obwohl das Risiko durch die letzten Maßnahmen in den Portfolios reduziert wurde, erzielten wir eine beachtliche Performance. Als besonders gewinnbringend erwiesen sich die Umschichtung von Aktien in Anleihen, vom US-Markt in Japan, sowie die unveränderte Goldquote.

"Bullenmärkte testen unsere Bescheidenheit und Bärenmärkte testen unsere Überzeugung."

— David Mayer-Heinisch, CEO & Gründer von froots

Gerade deshalb müssen wir als Portfoliomanager unsere Überzeugungen im Auge behalten. Wir müssen uns alle bewusst sein, dass die Märkte nicht immer so gut laufen werden. Anleger:innen, die keinen systematischen Ansatz verfolgen, verfallen in steigenden Märkten (Bullenmärkten) oft in Euphorie und werden unvorsichtig. Das kann gefährlich werden, wenn man bedenkt, dass das Pendel auch wieder in die andere Richtung ausschlagen kann.

Aus unserer Sicht basiert erfolgreiches Investieren immer auf zwei Säulen:

- Einem soliden Investmentansatz mit präziser Analyse.

- Die Fähigkeit, die eigenen Emotionen zu kontrollieren.

Sind US-Aktien bereits zu teuer geworden?

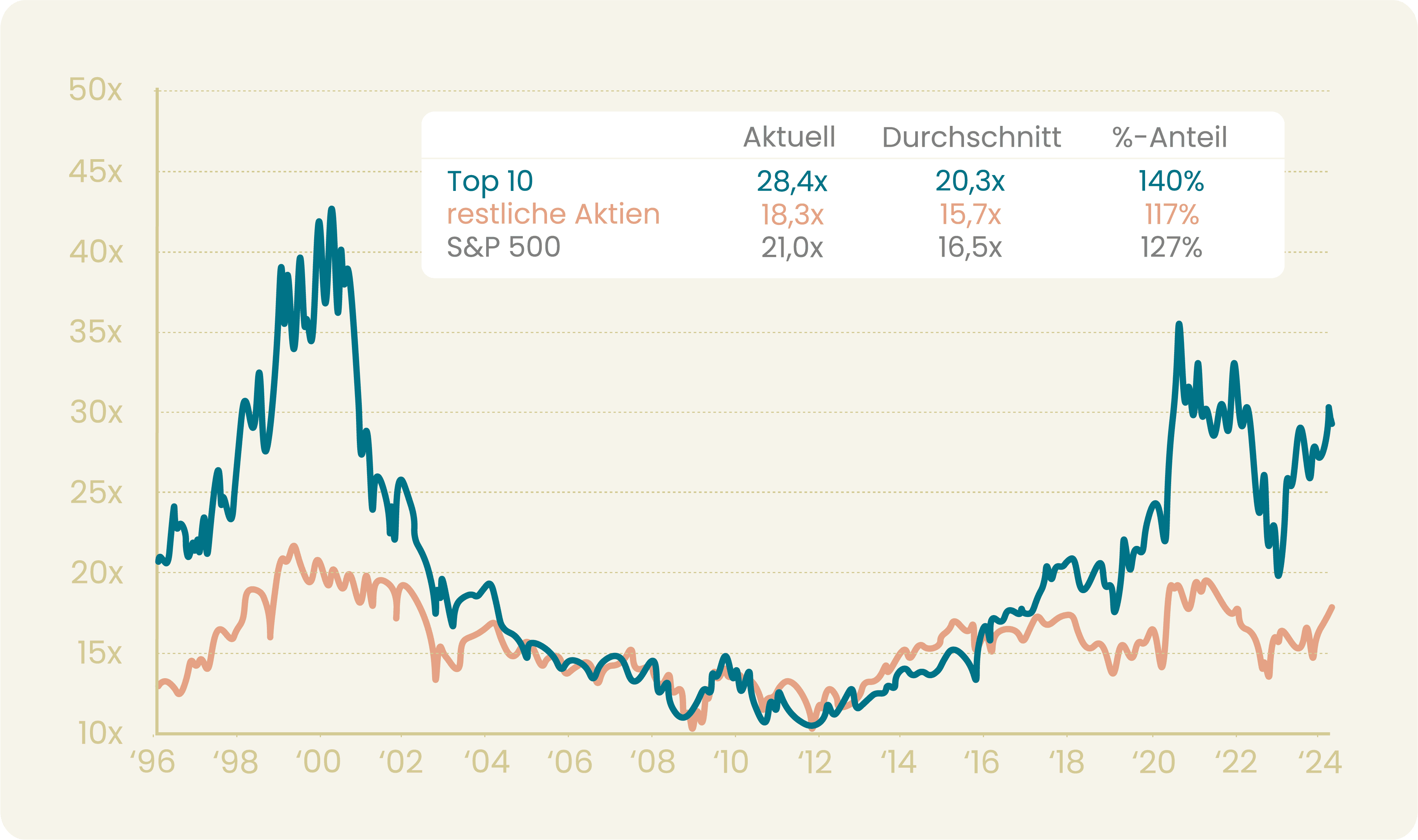

Um zu vermeiden, in überbewertete Aktien zu investieren, orientieren sich Anleger:innen an verschiedenen Kennzahlen. Eine davon ist das Kurs-Gewinn-Verhältnis (KGV). Es zeigt an, ob eine Aktie potenziell über- oder unterbewertet ist. Und genau diese Kennzahl erreicht bei US-Aktien derzeit neue Höchststände. Der S&P 500, der die 500 größten Unternehmen der USA abbildet, notiert derzeit historisch betrachtet auf einem hohen Niveau.

Die jüngste Kursrallye und Erholung des S&P 500 ist vor allem den zehn größten US-Unternehmen zu verdanken. Allein die Aktie des Chipherstellers Nvidia, getrieben vom KI-Boom, hat diesen Anstieg zuletzt maßgeblich befeuert. Aber auch die anderen US-Tech-Giganten wie Microsoft, Apple, Alphabet, Meta, Amazon oder Tesla bescherten zahlreichen Anleger:innen hohe Renditen.

Vergleicht man die zehn größten US-Unternehmen mit dem Rest des S&P 500, so zeigt sich, dass ihre Bewertung deutlich schneller gestiegen ist als die des restlichen Index, was die durchschnittliche Performance deutlich nach oben gezogen hat. Die sieht man in der folgenden Grafik, in der man in blau die Bewertung der zehn größten US-Unternehmen und in orange die Bewertung der restlichen 490 US-Unternehmen des Index sieht.

KGV der Top-10-Aktien im S&P 500 im Vergleich zu den übrigen 490 Aktien (1996 — heute)

Betrachtet man jedoch das Gewinnwachstum dieser Unternehmen im gleichen Zeitraum, so wird deutlich, dass der Anstieg der Bewertungen vor allem auf optimistische Erwartungen und nicht auf steigende Gewinne zurückzuführen ist.

Wenn Kennzahlen an der Wirklichkeit zerbrechen

Allerdings sind einzelne Kennzahlen stets mit Vorsicht zu genießen. Der Mensch neigt dazu, Regelmäßigkeiten aus der Vergangenheit auch für die Zukunft anzunehmen und vergisst dabei, dass sich alles in Zyklen abspielt. Dadurch laufen Anleger:innen Gefahr, zu viel für zukünftige Erwartungen zu bezahlen.

"Als Portfoliomanager ist es unsere Aufgabe, diese Muster zu erkennen und bevorstehende Paradigmenwechsel zu meistern."

— David Mayer-Heinisch, CEO & Gründer von froots

Um zu erkennen, ob ein gutes Unternehmen auch ein gutes Investment ist, gibt es eine Reihe von betriebswirtschaftlichen Kennzahlen, die alle ihre Vor- und Nachteile haben. Gerade deshalb ist es so wichtig, verschiedene Blickwinkel einzunehmen und eine Bandbreite von Kennzahlen zu betrachten.

Hype vs. Realität

Der ganze Hype um Künstliche Intelligenz (KI) kommt nicht von ungefähr, angesichts ihres Potenzials, die Welt zu verändern. Die Herausforderung besteht darin, die tatsächlichen Gewinner (Unternehmen, aber auch Märkte) zu identifizieren und den wahren Wert ihrer Anteile heute zu bestimmen. Dabei geht es darum, den Wettbewerbsvorteil jedes Unternehmens und vor allem die Beständigkeit dieses Vorteils zu bestimmen.

Wall-Street-Ikone Howard Marks macht den Unterschied folgendermaßen deutlich:

- Der "First Level Thinker" sagt: "Das ist ein gutes Unternehmen, lasst uns investieren."

- Der "Second Level Thinker" sagt: "Es ist ein gutes Unternehmen, aber alle denken, es sei großartig, und das ist es nicht. Also ist die Aktie überbewertet und überteuert; lass uns verkaufen."

Der Markt ist davon überzeugt, dass die zehn größten Unternehmen im S&P 500 zumindest großartige Unternehmen sind. Die Beurteilung, ob sie auch attraktive Investments sind und ob diese Anomalien zu entsprechenden Portfolioanpassungen führen sollten, ist einer der wichtigsten Mehrwerte eines aktiven Portfoliomanagers wie froots.

Was bedeutet das für froots

Bei froots lassen wir uns nicht von Emotionen oder Trends leiten, sondern verfolgen eine klare Investitionsstrategie, denken und handeln vor allem langfristig. Die Zukunft ist per Definition ungewiss – für vermeintliche Sicherheiten einen hohen Preis zu bezahlen, kann ein Risiko darstellen.

In einer grundsätzlich unsicheren Zukunft orientieren wir uns am Konzept der "Rückkehr zum Mittelwert". Das besagt, dass auf extrem abweichende Ergebnisse in der Regel wieder Ergebnisse folgen, die näher am Mittelwert liegen. Wir werden daher in den kommenden Monaten insbesondere die Entwicklung des US-Marktes analysieren und gegebenenfalls differenzierte Positionen eingehen, um den unterschiedlichen Unternehmensbewertungen Rechnung zu tragen.

Ähnliche Beiträge

Wichtige rechtliche Hinweise:

Bei diesem Beitrag handelt es sich um eine Marketingmitteilung. Die hier genannten Informationen sind daher nicht als Anlageempfehlung und/oder Anlageberatung zu verstehen und können eine Anlageberatung nicht ersetzen. Die hier enthaltenen Daten, Analysen und Schlussfolgerungen sind genereller Natur und ausschließlich als unverbindliche Informationen zu betrachten. Sie sind nicht auf die individuellen Bedürfnisse, Kenntnisse und Risikobereitschaft des Anlegers zugeschnitten und werden ausschließlich an die Öffentlichkeit abgegeben. Wir weisen zudem darauf hin, dass die aufgeführten und/oder für die Analysen und Prognosen verwendeten Vergangenheitswerte keinen zuverlässigen Indikator für künftige Ergebnisse darstellen. Kapitalanlagen bergen Risiken wie Kapitalverlust-, Kurs-, Währungs-, Liquiditäts-, und Bonitätsrisiken. Weitere Risikohinweise finden Sie hier: https://www.froots.io/risikohinweise/