Digitale Vermögensverwaltung: froots vs. savity im Vergleich

Wir bieten dir einen objektiven Vergleich zwischen Vermögensverwaltung mit froots und dem Robo Advisor savity, damit du eine fundierte Entscheidung treffen kannst, welches Angebot für dich am besten geeignet ist.

Was ist savity?

savity ist ein typischer Robo-Advisor, der Menschen ohne Kenntnisse oder Erfahrungen in den Finanzmärkten die Möglichkeit bietet, ein gut diversifiziertes Anlageportfolio in einem nahtlosen, vollständig digitalen Prozess zu erhalten.

Durch Beantwortung einer Reihe von Fragen zu persönlichen Erfahrungen und Vorlieben wird savity dich auf eine seiner vier Strategien hinweisen: Grow, Classic, Green oder Legends.

savity wird oft als ETF-Sparplan genutzt, indem Menschen automatisch einen bestimmten Betrag monatlich überweisen, den savity in ETFs (also kostengünstigen passiv gemanagten Fonds) entsprechend der gewählten Strategie investiert.

Wenn dein Portfolio bei savity zu weit von der gewünschten Allokation (Einteilung von bestimmen Anlageklassen wie z.B. Aktien oder Anleohen) abweicht, gleicht savity das Portfolio aus.

Darüber hinaus wendet savity ein Risikomanagement durch so genanntes Value At Risk an, was bedeutet, dass das Risiko in Zeiten hoher Volatilität verringert wird. Auf diese Weise muss der Kunde nie etwas tun, um sich an das gewählte Portfolio zu halten.

Vorteile von savity

Set & forget oder auch: einmal einstellen und vergessen

Wie erwähnt ist savity ist ein Robo-Advisor. Das bedeutet, dass Kund:innen keine finanziellen Kenntnisse benötigen und nichts an ihrem Anlage-Portfolio tun müssen.

Auf der Website werden eine Reihe von einfachen Fragen gestellt, die zu einem Anlagevorschlag führen. Nach Auswahl des bevorzugten Stils und Risikoprofils geschieht der Rest automatisch.

Für diejenigen, die monatlich investieren möchten, wird der Betrag automatisch abgezogen und entsprechend der gewählten Strategie investiert. Darüber hinaus ist savity wie froots steuereinfach. Das bedeutet, dass Kunden niemals ihre eigenen Steuern einreichen müssen.

Wahl der Strategie

savity bietet die Auswahl zwischen vier Anlagestrategien: Grow, Classic, Green und Legends. Dies ist ideal für Menschen, die explizit in ein bestimmtes Segment wie Nachhaltigkeit oder sogenannten Wachstumsaktien (growth stocks) investieren wollen.

Auf ihrer Website erklärt savity deutlich, was die verschiedenen Strategien beinhalten und was zu erwarten ist, wenn man investiert.

Flexibel

savity-Kunden haben volle Flexibilität. Kund:innen können jederzeit aufhören zu investieren und ihr Vermögen ohne zusätzliche Kosten abheben. Dies ist ein wichtiger Vorteil gegenüber Lösungen wie einer fondsgebundenen Lebensversicherung, bei der es entweder unmöglich oder sehr teuer ist, unerwartet Mittel abzuziehen.

Transparent

savity ist unglaublich transparent in allem, was sie tun. Auf ihrer Website werden sowohl die Kosten als auch die historische Performance offen kommuniziert. Leider versagen viele Banken und Finanzinstitute darin, dies zu tun, was es sehr schwer macht, zu beurteilen, wie sie im Vergleich zum Mitbewerb abschneiden.

Nachteile von savity

Kein langfristiger Investitionsansatz

Obwohl savity vier verschiedene Strategien hat und Ihr Portfolio an Ihr Risikoprofil anpasst, werden Portfolios nicht im Laufe der Zeit anhand Ihres Anlagehorizonts angepasst.

Außerdem hat savity keinen langfristigen Investitionsansatz, obwohl sie durch sogenanntes Value at Risk ein aktives Risikomanagement anwenden. Dies führt zu prozyklischen Anlageentscheidungen (man entscheidet auf der Basis der aktuellen Risikobudgets) und lässt die Möglichkeit aus, Unsicherheiten auf dem Markt (wie z.B. aktuell) für langfristige gegenzyklische Positionierungen zu nutzen.

Nicht unabhängig

savity wurde kürzlich von Amundi übernommen, einem der größten Vermögensverwalter der Welt, der auch eigene Finanzprodukte wie ETFs erstellt. Durch die Verwendung der ETFs von Amundi stellt sich die Frage, ob dies nicht ein Interessenkonflikt darstellt.

Hypothetisch könnte Amundi die besten ETFs der Welt herstellen, aber wenn dies nicht der Fall ist, ist die Verwendung ihrer ETFs nur im besten Interesse von savity und nicht des Kunden.

Preis

Obwohl savity deutlich günstiger ist als die meisten traditionellen Finanzinstitute, ist der Gesamtpreis für ein Portfolio, das nur automatisch neu ausrichtet und Value at Risk anwendet, immer noch relativ hoch und kann einen Nachteil darstellen. Dabei ist noch kein persönlicher Kontakt bzw. Service inbegriffen.

Was ist froots?

froots ist der einzige digitale Vermögensverwalter in Österreich, der vollständig unabhängig ist. Mit dem Ziel, möglichst vielen Menschen beim langfristigen Vermögensaufbau zu helfen, heißt froots jeden willkommen – auch diejenigen, die noch nicht wohlhabend sind.

Durch Automatisierung alles, was Effizienz erfordert, und durch menschliche Beratung, wo sie Mehrwert schafft, gelingt es froots, das zuvor exklusive Produkt der maßgeschneiderten Vermögensverwaltung zu einem wesentlich günstigeren Preis als traditionelle Vermögensverwalter anzubieten.

froots passt breit diversifizierte Anlageportfolios an die spezifischen Bedürfnisse und Ziele seiner Kunden an, ohne unnötige Risiken einzugehen.

Sobald das Geld investiert ist, können Kund:innen kontinuierlich sehen, wie sich ihr Portfolio entwickelt und ob sie auf Kurs sind, ihre Anlageziele zu erreichen. Darüber hinaus bist du immer zur persönlichen Beratung willkommen, online oder in unserem Büro in Wien.

Das Einzige, was ein Kunde tun muss, ist geduldig zu sein und möglicherweise an seinem Sparplan festzuhalten, denn froots kümmert sich um den Rest.

Vorteile von froots

Persönlicher Kontakt

Durch persönliche Beratung oder eine Online-Registrierung ermittelt froots das geeignete Risiko-Ertrags-Verhältnis für jeden Kunden und stellt ein Portfolio mit der angemessenen Mischung aus Anlageklassen und Vermögenswerten zusammen, um Ihre Ziele zu erreichen.

In diesem Artikel wird ausführlich erläutert, wie froots dies tut. Ob du 75 EUR oder 150.000 EUR investierst, der Service der privaten Beratung steht jedem froots-Kunden offen, und auch denen, die noch keine Kunden sind.

Aktives Management durch das Anlageteam

froots verfügt über ein Team von Anlageexperten, das Ihr Portfolio kontinuierlich an die sich ständig ändernde Weltwirtschaft und Ihren persönlichen Anlagezyklus anpasst. Dies beschränkt sich nicht nur auf das Risikomanagement, sondern ermöglicht auch langfristige antizyklische Positionierung.

Autopilot

froots kümmert sich um alle komplexen, zeitaufwändigen und langweiligen Dinge, die mit dem Investieren einhergehen.

Kund:innen müssen nur Geduld haben und an ihrem Investitionsplan festhalten, froots kümmert sich um den Rest. Es sind keine finanziellen Kenntnisse erforderlich, um bei froots ein professionell verwaltetes “Allwetter” -Portfolio zu erhalten. Unser Team von Anlageexpert:innen kümmert sich um alles.

Persönliche Beratung vor Ort

froots hat ein Büro im 1. Bezirk in Wien. Kund:innen und andere interessierte Personen sind hier immer für eine Beratung willkommen. Wenn du dies planst, empfiehlt es sich, einen Termin zu vereinbaren:

https://calendly.com/froots/investment-beratungsgespraech

Mindestinvestition von 75 EUR

froots möchte den Service einer Vermögensverwaltung möglichst vielen Menschen zugänglich machen. Während die durchschnittliche Privatbank eine Mindestanlage von 500.000 EUR erfordert, kann man bei froots ab 75 EUR im Monat starten. Bei Savity ist der Start erst ab 100 EUR möglich.

Nachteile von froots

Keine Wahl bei Investitionsthemen

Bei froots ist es nicht möglich, ein Investitionsthema auszuwählen oder spezifische Aktien oder ETFs zu Ihrem Portfolio hinzuzufügen. Obwohl jedes Portfolio grün und maßgeschneidert ist, entscheidet froots immer, wie die Aufteilung aussieht.

Keine native Anwendung

froots hat – noch – keine native App. Wir haben diesen Wunsch immer wieder gehört, daher ist es wahrscheinlich, dass wir in Zukunft eine App entwickeln. Die Tatsache, dass froots keine App hat, ist eine rationale Entscheidung.

Es wurde immer wieder nachgewiesen, dass das häufige Überprüfen von langfristigen Investitionen die Wahrscheinlichkeit verringert, sich an einen Plan zu halten. Obwohl froots-Kund:innen jederzeit auf ihr Dashboard zugreifen und jede einzelne Transaktion und Entwicklung in Echtzeit sehen können, sind wir fest davon überzeugt, dass die Vereinfachung dieses Prozesses nicht im besten Interesse des Kunden liegt.

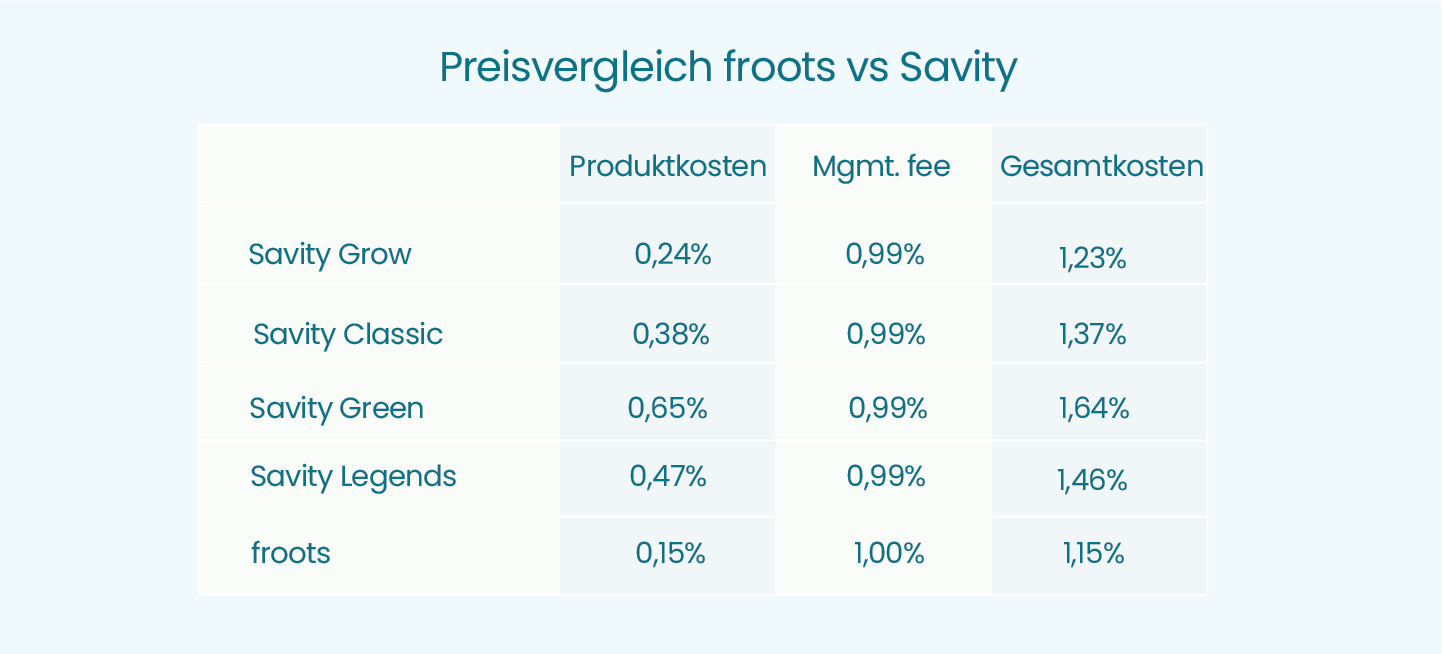

Preisvergleich

savity und froots sind beide vollständig transparent bezüglich ihrer Preisgestaltung. Dies erleichtert einen fairen Vergleich. Die Tabelle unten vergleicht alle vier Strategien von savity mit der Gebühr von froots.

froots ist attraktiver bepreist als alle vier Strategien von savity. Der Unterschied mag begrenzt erscheinen, aber bei einer angenommenen durchschnittlichen Rendite von 8% auf eine Anlage von 10.000 EUR und einer Anlagezeit von 30 Jahren würdest du mit froots 9.850 EUR mehr als mit savity Green erwirtschaften.

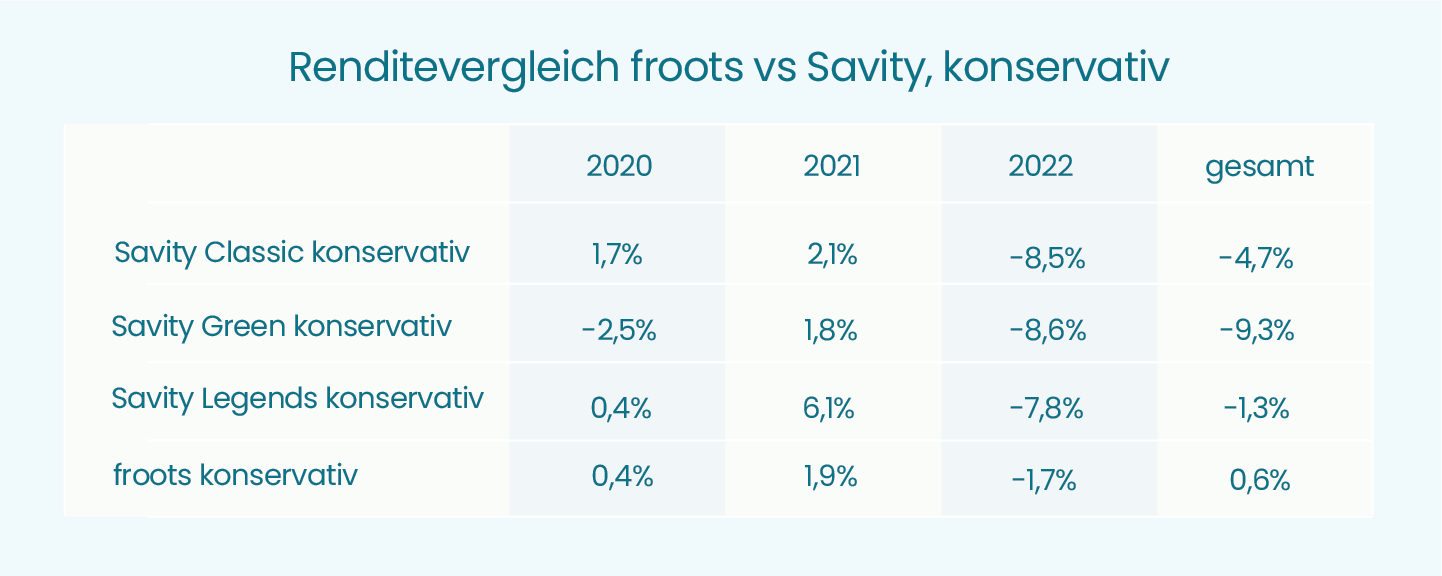

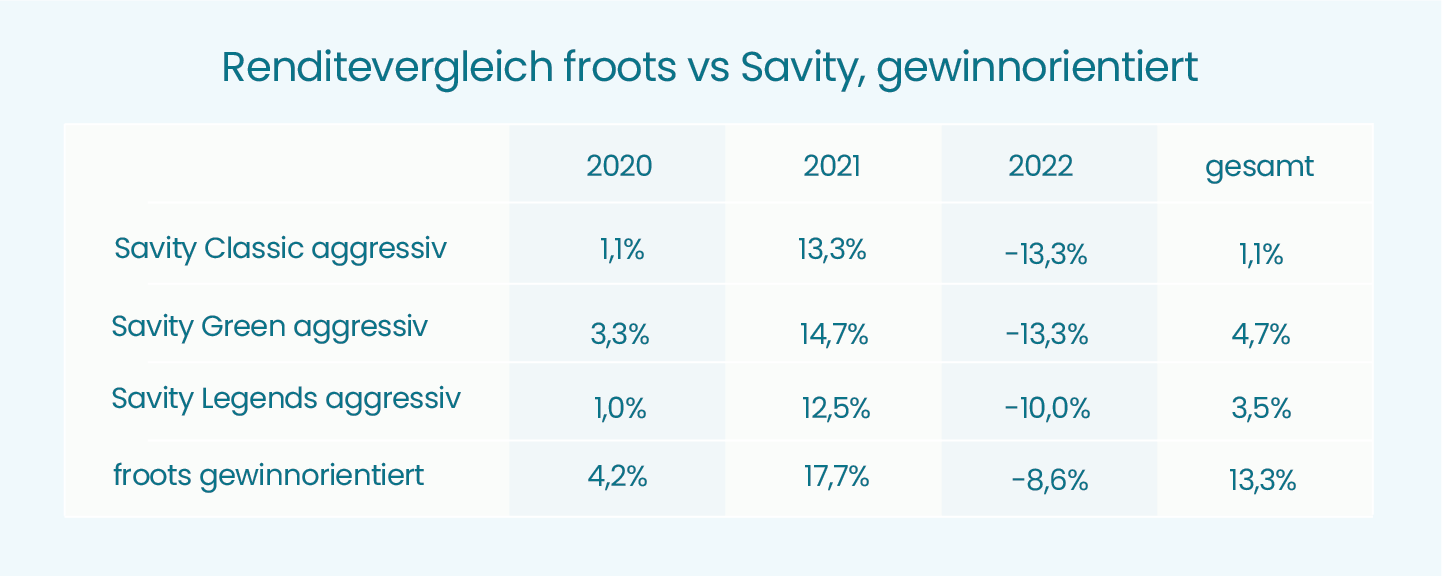

Renditevergleich

Da die froots-Portfolios erst seit September 2019 investiert sind, können nur drei Jahre verglichen werden, nämlich 2020, 2021 und 2022.

Obwohl dies keine lange Zeit ist, sind diese drei Jahre recht aussagekräftig, da sie zwei äußerst komplizierte Jahre (2020 aufgrund von Covid und 2022 aufgrund des Kriegs in der Ukraine und der steigenden Inflation) und 2021 enthalten, das ein sehr erfolgreiches Jahr für die Finanzmärkte war. Der Grund dafür war die lockere Geldpolitik vieler Staaten, die damit die Wirtschaft unterstützen wollten.

Um den Vergleich vollständig zu machen, zeigen wir alle vier Strategien von savity, für die wir sowohl die aggressivste als auch die konservativste Leistung zeigen. Wir vergleichen diese beiden mit froots gewinnorientiert und konservativ. Alle Renditen sind Netto-Renditen. Das bedeutet, dass sie nach allen Gebühren berechnet werden.

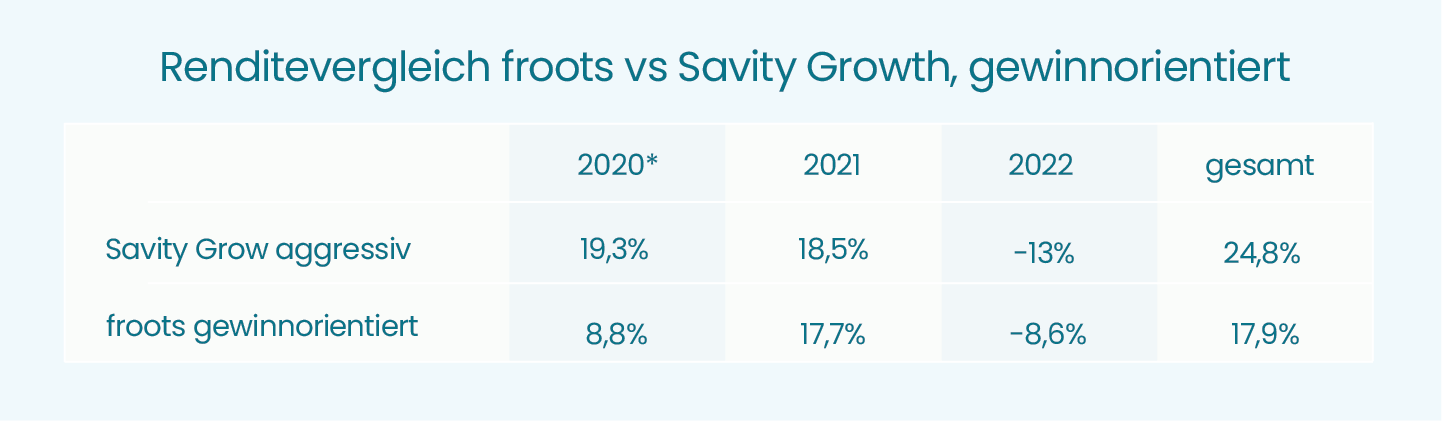

savity Growth wird separat betrachtet, da die Strategie erst am 30.10.2020 eingeführt wurde. Um einen fairen Vergleich zu ermöglichen, haben wir die Froots-Performance vom selben Datum genommen.

froots hat auf jeder einzelnen Strategie besser abgeschnitten, außer bei der aggressiven Wachstumsstrategie. Der Grund für die Überrendite von froots ist dreifach.

1. Erstens hat unser aktiver, wertorientierter Ansatz unsere Aktiengewichtung gegenüber den teuersten Segmenten des Marktes vor Marktturbulenzen (USA und insbesondere Technologie) niedrig gehalten.

2. Zweitens hat uns derselbe Ansatz geholfen, die Gewichtung zu erhöhen, als die Märkte am attraktivsten waren, was im Gegensatz zur “Value at Risk”-Methode von savity steht.

3. Und schließlich macht gerade in Jahren mit bescheidenen Renditen der Preis, den man zahlt, einen signifikanten Unterschied aus.

Der Grund dafür, dass savity Growth froots Gewinn Orientiert übertroffen hat, ist, dass Wachstumsaktien in den Jahren 2020 und 2021 ihre besten beiden Jahre überhaupt hatten.

Während savity Growth zu Recht eine hohe Gewichtung gegenüber diesen Aktien hat, hat froots seine Gewichtung gegenüber Wachstum aktiv verringert, weil wir es für zu teuer hielten. Deshalb war unser Drawdown dafür im Jahr 2020 bei allen Strategien etwas niedriger.

Fazit und Zusammenfassung

Insgesamt sind beide Unternehmen solide Finanzdienstleister, die transparent kommunizieren, worum es bei ihrem Geschäft geht. froots hat seine Positionierung als unabhängiger Finanzdienstleister genutzt, um seine Produkte zu einem attraktiven Preis anzubieten.

Im Vergleich dazu ist savity ein nicht unabhängiger Vermittler und kann daher nicht dieselben Preise anbieten. Historisch gesehen hat froots bessere Renditen erzielt als savity und bietet seinen Kund:innen eine persönliche Beratung an.

savity hat jedoch den Vorteil, dass es eine native App hat, die es den Kund:innen erleichtert, ihr Portfolio im Auge zu behalten.

froots hingegen hat auf die Entwicklung einer App verzichtet, um zu verhindern, dass Kund:innen mit ihren langfristigen Investitionen zu oft interagieren und dadurch eine negative Auswirkung auf ihr Anlageverhalten haben, wie viele Studien belegen.

Der größte Unterschied zwischen froots und savity besteht in der Anwendung unterschiedlicher Anlagestrategien. savity wendet eine Value-at-Risk-Methode an, während froots langfristige gegenzyklische Wetten platziert, indem wir die Aktiengewichtung in volatilen Zeiten erhöht, wenn die Märkte attraktiv bewertet sind.

Obwohl es für und gegen beide Strategien Argumente gibt, sind wir davon überzeugt, dass man bei langfristigen Investments die Möglichkeiten nutzen muss, die eine Kombination aus Value und antizyklisch investieren bietet.

Ähnliche Beiträge

Wichtige rechtliche Hinweise:

Bei diesem Beitrag handelt es sich um eine Marketingmitteilung. Die hier genannten Informationen sind daher nicht als Anlageempfehlung und/oder Anlageberatung zu verstehen und können eine Anlageberatung nicht ersetzen. Die hier enthaltenen Daten, Analysen und Schlussfolgerungen sind genereller Natur und ausschließlich als unverbindliche Informationen zu betrachten. Sie sind nicht auf die individuellen Bedürfnisse, Kenntnisse und Risikobereitschaft des Anlegers zugeschnitten und werden ausschließlich an die Öffentlichkeit abgegeben. Wir weisen zudem darauf hin, dass die aufgeführten und/oder für die Analysen und Prognosen verwendeten Vergangenheitswerte keinen zuverlässigen Indikator für künftige Ergebnisse darstellen. Kapitalanlagen bergen Risiken wie Kapitalverlust-, Kurs-, Währungs-, Liquiditäts-, und Bonitätsrisiken. Weitere Risikohinweise finden Sie hier: https://www.froots.io/risikohinweise/