Verschiedene Anlagestrategien: Ein Einblick in die Vor- und Nachteile

- Value Investing

- Growth Investing

- Momentum-Investing

- Income Investing

- Passives Investieren

- Nachhaltig Investieren (ESG)

- Fazit

Als Österreichs einziger unabhängiger digitaler Vermögensverwalter ist es uns ein Anliegen, dir zu helfen, fundierte Investment Entscheidungen zu treffen. Werfen wir einen Blick auf die wichtigsten Anlagestile, ihre Vor- und Nachteile und schauen uns an, wie sie im Vergleich zu unserem systematischen Ansatz abschneiden.

Value Investing #

Definition:

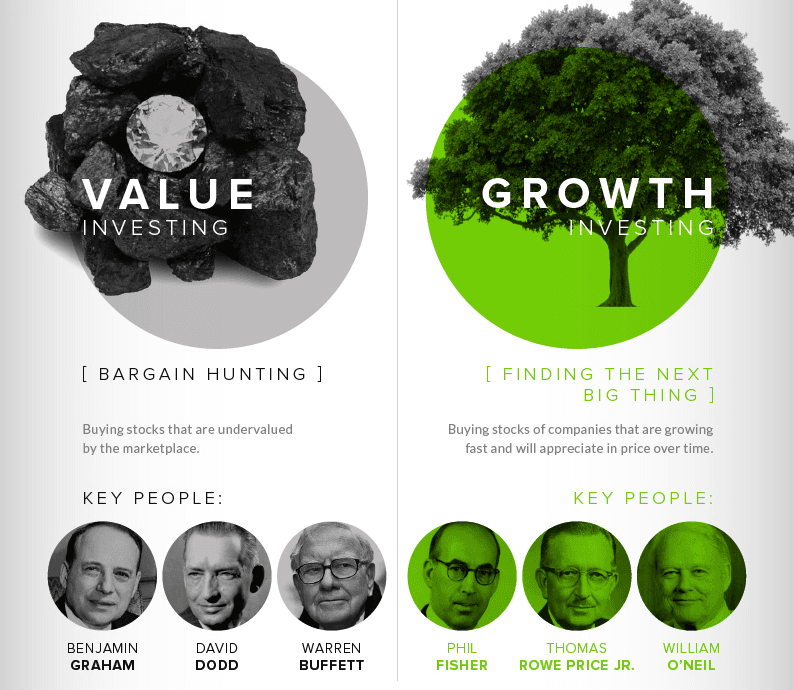

Beim Value Investing geht es um den Kauf von Wertpapieren, die im Verhältnis zu ihrem "inneren Wert" unterbewertet sind. Diese wahrgenommene Unterbewertung kann auf Marktüberreaktionen, übersehene Geschäftspotenziale oder allgemeinen Marktpessimismus zurückzuführen sein. Das Wichtigste, was ein Value-Investor analysieren wird, ist, was ein Unternehmen heute verdient und wie viel man für diese Erträge zahlt. Nur wenn der Preis fair ist, würde ein Value-Investor den Kauf einer Aktie, eines ETFs oder eines anderen Finanzprodukts in Betracht ziehen.

Vorteile:

- Historischer Indikator: Langfristig hat sich der Wert als hervorragender Indikator für zukünftige Renditen erwiesen. Aus diesem Grund hat dieser Stil die berühmtesten und größten Investoren aller Zeiten hervorgebracht, wie Warren Buffett.

- Margin of Safety: Der Kauf unterbewerteter Vermögenswerte bietet einen Puffer gegen ungünstige zukünftige Entwicklungen. Je weniger man für eine Investition bezahlt, desto geringer ist die Wahrscheinlichkeit, dass der Preis sinkt, und desto wahrscheinlicher ist es, dass man die Investition in Zukunft mit Gewinn verkaufen kann.

Nachteile:

- Zeitaufwändig: Value Investing erfordert eine gründliche Recherche, um unterbewertete Aktien, ETFs oder andere Anlageprodukte zu finden. Diese Forschung ist nicht nur zeitaufwändig, sondern erfordert auch ein umfassendes Verständnis der Finanzmärkte sowie von Tools und Technologien, zu denen nicht jeder Zugang hat und die kostspielig sein können.

- Potenzial für Wertfall: Wenn ein Anlageprodukt günstig ist, bedeutet das nicht, dass es einen Wert hat. Damit eine Investition einen Wert hat, muss der Preis unter dem inneren Wert liegen. Das bedeutet, dass günstige Aktien immer noch überbewertet sein können und teure Aktien möglicherweise einen Wert haben, solange das zugrunde liegende Unternehmen mehr wert ist als der tatsächliche Preis.

Growth Investing #

Definition:

Growth Investing oder Wachstumsinvestitionen konzentrieren sich auf Aktien oder Vermögenswerte von Unternehmen, von denen erwartet wird, dass sie ihre Gewinne im Vergleich zu anderen Unternehmen auf dem Markt überdurchschnittlich steigern.

Diese Unternehmen reinvestieren ihre Gewinne häufig in weiteres Wachstum, anstatt sie als Dividenden auszuschütten, und sind oft unrentabel. Branchen wie Technologie, Biotechnologie oder grüne Energie, in denen es häufig zu schnellen Fortschritten kommt, ziehen häufig die Aufmerksamkeit von Wachstumsinvestoren auf sich.

Vorteile:

- Hohes Renditepotenzial: Die Übernahme von Unternehmen in ihrer schnellen Wachstumsphase kann lukrativ sein. Hätte man Unternehmen wie Apple und Amazon in den 90er Jahren identifiziert (und über mehrere Rezessionen hinweg an ihnen festgehalten), hätte dies zu unglaublichen Renditen geführt.

- Skalierbarkeit durch Digitalisierung: Für traditionelle Unternehmen wäre es deutlich kapitalintensiver, (international) zu expandieren. Heutzutage bieten die meisten der größten Unternehmen der Welt digitale Produkte und Dienstleistungen an, was ihnen das Potenzial für ein unglaubliches globales Wachstum bietet.

Nachteile:

- Höhere Bewertungen: Da es Millionen kluger Investmentprofis gibt, die alle auf der Suche nach dem nächsten Google, Apple oder Amazon sind, sind diese Aktien tendenziell teuer. Nur wer Wachstumsaktien in einem frühen Stadium erkennt, wenn sie noch unglaublich schwer zu identifizieren sind, tätigt eine gute Investition. Wer der Herde folgt und investiert, sobald das Wachstumspotenzial allgemein bekannt ist, zahlt am Ende zu viel.

- Volatilität: Da bei diesen Aktien meist große Erwartungen eingepreist sind, sind sie oft extrem volatil. Das beste Beispiel für eine Blase durch überzogene Erwartungen war die Dotcom-Blase Ende der 90er Jahre. Jeder war davon überzeugt, dass das Internet die Welt verändern würde (was es auch tat), aber aufgrund der zu optimistischen Erwartungen an das Internet in der Anfangsphase hörten die meisten Wachstumsunternehmen dieser Zeit auf zu existieren. Zwischen 2000 und 2002 verlor der gesamte Technologiemarkt (alle Wachstumswerte der 90er Jahre) im Durchschnitt über 80 % seiner Bewertung.

Momentum-Investing #

Definition:

Momentum-Investitionen basieren auf der Überzeugung, dass sich Aktien, die sich gut entwickelt haben, auch weiterhin gut entwickeln werden, während Aktien, die sich schlecht entwickelt haben, weiterhin einen Abwärtstrend verzeichnen werden. Es geht darum, bestehende Markttrends zu nutzen. Anstatt den fundamentalen Wert eines Wertpapiers zu beurteilen, suchen Momentum-Investoren nach Mustern, Signalen oder Trends bei Aktienkursen und nutzen dabei häufig technische Analysen.

Vorteile:

Nutzt menschliche Psychologie: Nutzt die psychologischen Aspekte des Menschen, die jeder Trend immer fortzusetzen scheint. Große Verschiebungen neigen dazu, wie ein Pendel zu funktionieren – sie neigen dazu, zu weit auf eine Seite zu schwingen und dann zu weit auf die andere Seite zu schwingen. Momentum-Investoren versuchen aus dieser Tatsache Kapital zu schlagen, indem sie ihr Geld entlang dieser Trends anlegen.

Klare Ausstiegsstrategie und Risikobeschränkungen: Die Dynamik vorherzusagen ist unglaublich schwer und es ist unmöglich, sie konsequent richtig zu machen. Aus diesem Grund haben professionelle Momentum-Investoren klare Kriterien für den Verkauf einer Position und setzen nur Bruchteile ihres Kapitals ein. Dies begrenzt ihr Risiko beim Spekulieren.

Nachteile:

- Erfordert aktives Management: Die Dynamik kann sich schnell umkehren und ist höchst unvorhersehbar. Aufgrund dieser Dynamik bleiben Händler ständig hinter ihren Kulissen. In Märkten, die nie schließen, wie zum Beispiel bei Kryptowährungen, kann dies zu einem unglaublich stressigen und ungesunden Lebensstil führen.

- Risiko starker Rückgänge: Da Momentum-Investoren den inneren Wert nicht berücksichtigen, zahlen sie im Durchschnitt einen höheren Preis für ihre Anlagen. Dies kann zu extremen Verlusten führen, sobald sich die Dynamik ändert. Aus diesem Grund gibt es im Momentum-Investing-Bereich keine berühmten Investoren wie Warren Buffet, es hat sich auf lange Sicht einfach als zu unberechenbar erwiesen, um konsequent das Richtige zu tun.

Income Investing #

Definition: Income Investing oder Einkommensinvestitionen zielen auf Vermögenswerte ab, die einen stetigen Einkommensstrom bieten. Dies geschieht typischerweise durch Dividenden (für Aktien) oder Zinszahlungen (für Anleihen).

Anstatt einen Vermögenswert mit Gewinn zu verkaufen, konzentrieren sich Einkommensinvestoren eher auf den Besitz von Vermögenswerten, die ihnen ein regelmäßiges Gehalt verschaffen. Beliebte Optionen für diese Strategie sind Immobilieninvestitionen, die Mieteinnahmen erwirtschaften, oder Anleihen mit regelmäßigen Kuponzahlungen.

Vorteile:

- Stabiler Cashflow: Wer es schafft, ein regelmäßiges Einkommen zu erwirtschaften, kann von seinen Investitionen leben. Dies ist einer der Hauptgründe dafür, dass Immobilieninvestitionen oft als weniger riskant gelten als Aktien. Wenn der Wert Ihrer Immobilie sinkt, die Mieter aber dennoch bereit sind, die Miete zu zahlen, können Sie von Ihrem Vermögen leben.

- Geringere Volatilität: Ertragsgenerierende Wertpapiere sind oft weniger volatil als nicht-dividendenzahlende Wertpapiere. Dies liegt daran, dass Unternehmen in der Regel erst dann mit der Ausschüttung von Dividenden beginnen, wenn sie eine stabile Größe und Rentabilität erreicht haben. Aus diesem Grund zahlen Wachstumsunternehmen fast nie Dividenden aus.

Nachteile:

- Normalerweise geringes Wachstum: Die Tatsache, dass Unternehmen mit hohen Dividenden tendenziell eine stabile Größe und einen stabilen Ertrag aufweisen, bedeutet auch, dass der Wert der Aktie weniger wahrscheinlich steigt. Ein weiteres Risiko, das oft übersehen wird, besteht darin, dass Unternehmen, die Dividenden zahlen, leicht aufhören können, Dividenden auszuschütten, wenn das Geld für etwas anderes benötigt wird, was sich unmittelbar auf den Aktienkurs auswirkt.

- Zinssensitivität: Einkommenspapiere können wie Anleihen empfindlich auf Zinsänderungen reagieren. Dies wurde letztes Jahr nur allzu deutlich, als die Rentenmärkte aufgrund steigender Zinsen ebenso stark einbrachen wie die Aktienmärkte.

- Steuern: Eine Dividende wird immer als Gewinn angesehen. Das bedeutet, dass man immer Steuern auf ausgeschüttete Dividenden zahlen muss. Wenn Gewinne nicht als Dividende ausgeschüttet, sondern reinvestiert oder zum Rückkauf eigener Aktien verwendet werden, entfällt diese sofortige Besteuerung. Aus diesem Grund wird jemand, der von Dividenden lebt, in der Regel stärker besteuert als Anleger, die ihre Investitionen langfristig anwachsen lassen.

Passives Investieren #

Definition: Passives Investieren ist eine langfristige Strategie, bei der Anleger:innen darauf abzielen, die Wertentwicklung eines bestimmten Marktindex abzubilden. Dies wird durch den Kauf von Indexfonds oder ETFs (Exchange Traded Funds) erreicht, die diese Benchmarks nachbilden. Im Gegensatz zum aktiven Investieren, bei dem Vermögenswerte oft regelmäßig gekauft und verkauft werden, um den Markt zu übertreffen, verfolgen passive Anleger einen „Set-it-and-forget-it“-Ansatz, wodurch die Notwendigkeit einer kontinuierlichen Marktanalyse und häufiger Trades verringert wird.

Die gängigste Methode zum passiven Investieren ist ein (monatlicher) Sparplan. So zahlen Anleger langfristig immer einen Durchschnittspreis und vermeiden, alles im falschen Moment zu investieren.

Vorteile:

- Niedrige Kosten: Eines der wichtigsten Dinge beim Investieren ist es, die Kosten niedrig zu halten. Dies ist so wichtig, dass ein passives Low-Cost-Portfolio in der Regel eine aktive Verwaltung übertrifft, zumindest wenn die aktive Verwaltung teuer ist. Dies gilt insbesondere für aktive Manager, die der Benchmark ähneln.

- Diversifikation: Durch ETFs und Fonds bietet diese Strategie eine breite Marktpräsenz. Dies reduziert unternehmensspezifische Risiken und macht eine breite Diversifikation auch für kleinere Anleger zugänglich. Durch den Kauf eines einzelnen ETFs kann ein Anleger Zugang zu Tausenden von Unternehmen auf der ganzen Welt erhalten.

Nachteile:

- Durchschnittliche Rendite: Wenn man versucht, den Markt zu geringen Kosten nachzubilden, wird man nie eine Rendite erzielen, die besser ist als die des durchschnittlichen Marktteilnehmers.

- Kann extreme Marktsituationen nicht ausnutzen: Menschen sind emotionale Wesen. Dies kann zu irrationalem Verhalten von Angst und Gier führen. Aktive Anleger können diese Momente nutzen, indem sie sich antizyklisch positionieren. Wenn Märkte extrem teuer werden, weil alle optimistisch in die Zukunft blicken, können sie das Risiko reduzieren. Wenn andererseits die Märkte aufgrund des Pessimismus ins Wanken geraten und Anlageprodukte attraktiver werden, kann ein aktiver Anleger sein Engagement erhöhen, ein passiver Anleger jedoch nicht.

Nachhaltig Investieren (ESG) #

Definition:

Nachhaltiges Investieren, oft synonym mit ESG-Investitionen (Environmental, Social and Governance) verwendet, konzentriert sich auf die Idee, Investitionsentscheidungen nicht nur auf der Grundlage finanzieller Ergebnisse, sondern auch auf der Grundlage der sozialen und ökologischen Auswirkungen der Investitionen zu treffen. Anleger, die diesen Stil verwenden, meiden Unternehmen oder Branchen, die bestimmte ethische Richtlinien nicht erfüllen, und bevorzugen stattdessen solche, die ökologische Nachhaltigkeit, soziale Gerechtigkeit und andere positive globale Initiativen fördern.

Vorteile:

- Im Einklang mit Werten: Für viele Einzelpersonen und Institutionen geht es beim Investieren nicht nur um Geld. Durch die Investition in ein Unternehmen unterstützt man indirekt die Geschäftstätigkeit des Unternehmens. Indem man strikt in Unternehmen investiert, die sich an ihren Werten orientieren, vermeidet man die Unterstützung von Branchen, die mehr Wert vernichten, als sie der Gesellschaft hinzufügen.

- Inhärentes Risikomanagement: Durch die Vermeidung ethisch fragwürdiger Investitionen verringert sich grundsätzlich das Risiko von Sanktionen, Regulierungsänderungen und anderen politischen Veränderungen, die darauf abzielen, den Einfluss von Unternehmen zu begrenzen, die unserer Gesellschaft schaden. Beispielsweise können Tabak- oder Glücksspielunternehmen einen Großteil ihres Wertes verlieren, wenn neue Vorschriften in Kraft treten.

Nachteile:

- Begrenzte Auswahl: Wenn man ausschließlich in sozial verantwortliche Unternehmen und andere Anlageprodukte investieren möchte, stehen weniger Anlagemöglichkeiten zur Verfügung. Beispielsweise können ETFs, die als bestes Produkt für eine breite Diversifizierung zu einem attraktiven Preis gelten, einzelne Unternehmen nicht ausschließen.

- ESG-Ratings können irreführend sein: Da ESG-Ratings zu einer einzigen Bewertung führen, kompensieren Unternehmen, die in einem der drei Punkte, zum Beispiel im Umweltbereich, schlecht abschneiden, dies häufig durch soziale und Governance-Faktoren. Aus diesem Grund muss man gründlich recherchieren, anstatt den Standardetiketten zu vertrauen.

- Risiko einer Überbewertung: Das Risiko einer Überbewertung sozial verantwortlicher Anlagemöglichkeiten besteht in zweierlei Hinsicht. Einerseits ist der Preis dieser Produkte tendenziell erhöht, da dies vielen Anleger:innen am Herzen liegt. Gleichzeitig wissen Produktanbieter oft, dass sie für ein nachhaltiges Produkt einen Aufpreis verlangen können. Das liegt nicht nur an der für ihre Konstruktion erforderlichen Forschung, sondern auch daran, dass die Preisunsensibilität sozial verantwortlicher Anleger missbraucht wird.

Fazit #

Dein idealer Anlagestil sollte mit deinen finanziellen Zielen, deiner Risikotoleranz, deinen ethischen Standards und deinem Anlagehorizont übereinstimmen. Obwohl jeder Stil seine Vor- und Nachteile hat, ist es am wichtigsten, sorgfältig zu recherchieren und Entscheidungen nicht auf der Grundlage von Emotionen zu treffen. Bei froots nutzen wir Aspekte aller sechs Anlagestile, einige mehr als andere:

Wenn wir einen Anlagestil wählen müssten, der unseren systematischen Ansatz am besten beschreibt, dann ist es Value Investing. Nicht per se im Gegensatz zu den anderen Stilen, sondern als eine Ebene, die niemals ignoriert werden kann. Wir sind der festen Überzeugung (basierend auf unzähligen empirischen Untersuchungen), dass der Wert auf lange Sicht der beste Indikator für zukünftige Renditen ist. Das bedeutet nicht, dass froots nach günstigen Unternehmen sucht, sondern wir suchen nach einem attraktiven Gleichgewicht zwischen den Erträgen eines Unternehmens und dem, was es heute kostet, mit dem einzigen Ziel, es in Zukunft mit Gewinn zu verkaufen.

Während Wachstum und Wert oft als gegensätzliche Anlagephilosophien beschrieben werden, verfolgen beide Strategien genau das gleiche Ziel – in der Zukunft mehr zu verdienen als den Preis, den man heute zahlt. Deshalb meidet froots auch sogenannte „Wachstums“-Unternehmen nicht. Da diese Unternehmen im letzten Jahrzehnt unglaublich teuer geworden sind, ist froots heute relativ wenig im Wachstumssegment vertreten. Da die Preise sinken und der Wert steigt, werden wir unser Wachstumspotenzial weiter erhöhen.

Momentum-Investitionen lassen sich am wenigsten mit dem froots-Investment-Ansatz in Verbindung bringen, aber wir ignorieren diesen Ansatz nicht. Die Dynamik ist real und wir nutzen sie zu unserem Vorteil. Da es letztendlich immer eine Rückkehr zum Mittelwert gibt, positionieren wir uns antizyklisch in Situationen, in denen die Dynamik zu extremer Ablenkung führt. Mit anderen Worten: Wenn die Märkte zu sehr in die Zukunft blicken, positionieren wir uns defensiver, denn das bedeutet oft, dass eine Korrektur bevorsteht. Wenn die Märkte fallen, wird der durchschnittliche Anleger pessimistisch und es entsteht tendenziell eine starke Abwärtsdynamik. Sobald diese Dynamik übersteigt und solide Anlagen zu attraktiven Preisen präsentiert, werden wir antizyklisch kaufen, was andere Anleger verkaufen.

Die meisten Unternehmen im froots-Portfolio sind ausgereift und profitabel, daher zahlen viele von ihnen Dividenden. Während die Rentabilität ein wichtiger Faktor bei unserer Entscheidungsfindung ist, ist die Zahlung von Dividenden kein wichtiger Faktor. Denn es gibt viele Möglichkeiten, Gewinne effizienter zu investieren, als sie als Dividende auszuschütten. Zwei beliebte Möglichkeiten zur Gewinnverteilung sind Aktienrückkäufe oder Direktinvestitionen in Wachstum, die beide eine unnötige Kapitalertragssteuer vermeiden. Insbesondere für langfristige Anleger (wie es alle Anleger sein sollten) verursachen Dividenden nur unnötige Steuern. Im Falle von froots vermeiden wir dies, indem wir ETFs auswählen, die die Dividenden der zugrunde liegenden Unternehmen direkt reinvestieren. Auf diese Weise vermeiden wir das Steuerproblem.

Passives Investieren kommt dem froots-Investmentansatz viel näher, da wir an die Bedeutung einer breiten Diversifizierung zum bestmöglichen Preis glauben. Die meisten unserer Kunden sind sogar passive Anleger, die jeden Monat etwas Erspartes auf ihr froots-Konto überweisen, ohne jemals selbst etwas zu tun. Dennoch weigern wir uns als Vermögensverwalter, naiv der Herde zu folgen. Wir achten sorgfältig darauf, welches Gleichgewicht zwischen den Anlageklassen für die Lebenssituation unserer Kunden die richtige ist. Anschließend definieren wir die angemessene Balance zwischen verschiedenen Regionen auf der ganzen Welt. Erst wenn diese entscheidenden Schritte unternommen sind, wählen wir selbstständig die bestmöglichen ETFs aus, um diese Märkte passiv abzubilden. Darüber hinaus passen wir die richtige Vermögensallokation im Laufe der Zeit an den sich ändernden Zeithorizont des Kunden und die sich ständig verändernde Weltwirtschaft an.

Schließlich gibt es noch das Nachhaltige Investieren, das uns am Herzen liegt. Unsere Hauptverantwortung besteht jedoch darin, das Kapital unserer Kunden zu schützen und nicht darin, mit dem Geld unserer Kunden die Welt zu retten. Deshalb kaufen wir ausschließlich sozial verantwortliche oder ESG-geprüfte Anlagen, wenn wir denken, dass sie ohnehin eine gute Investition sind. Der Großteil des froots-Portfolios ist ESG-geprüft, aber eine Umstellung auf 100 % würde die Diversifizierung verringern und die Kosten erhöhen. Dabei behalten wir uns die Freiheit bei der Auswahl herkömmlicher Anlageprodukte.

Das Wissen über die Vor- und Nachteile verschiedener Anlagestrategien ist extrem bedeutend. Uns ist es wichtig, dass du erfährst wie froots Best Practices kombiniert hat, um eine robuste langfristige Anlagestrategie zu entwickeln. Kontaktiere uns einfach, wenn du Fragen hast!

Ähnliche Beiträge

Wichtige rechtliche Hinweise:

Bei diesem Beitrag handelt es sich um eine Marketingmitteilung. Die hier genannten Informationen sind daher nicht als Anlageempfehlung und/oder Anlageberatung zu verstehen und können eine Anlageberatung nicht ersetzen. Die hier enthaltenen Daten, Analysen und Schlussfolgerungen sind genereller Natur und ausschließlich als unverbindliche Informationen zu betrachten. Sie sind nicht auf die individuellen Bedürfnisse, Kenntnisse und Risikobereitschaft des Anlegers zugeschnitten und werden ausschließlich an die Öffentlichkeit abgegeben. Wir weisen zudem darauf hin, dass die aufgeführten und/oder für die Analysen und Prognosen verwendeten Vergangenheitswerte keinen zuverlässigen Indikator für künftige Ergebnisse darstellen. Kapitalanlagen bergen Risiken wie Kapitalverlust-, Kurs-, Währungs-, Liquiditäts-, und Bonitätsrisiken. Weitere Risikohinweise finden Sie hier: https://www.froots.io/risikohinweise/